Пока покупатели европейской валюты «зализывают раны» после пятничной распродажи, возвращая рынку баланс, разговоры вокруг того, как дальше действовать Европейскому центральному банку не утихают. В ходе выступления член управляющего совета ЕЦБ Пьер Вунш заявил, что Европейский центральный банк рискует недооценить угрозу, создаваемую инфляцией, и слишком сильно отстать от мировых конкурентов в борьбе с резким ростом цен.

Однако глава центрального банка Бельгии отметил, что новые прогнозы, которые были представлены на прошлой неделе, отлично отражают всю происходящую картину. Согласно данным, ожидается, что инфляция в еврозоне в 2023 и 2024 года вернутся к уровню в 1,8%. Это будет означать, что цель в 2% достигнута. «Есть много неопределенности относительно 2023 и 2024 годов, но я считаю, что мы достигнем своей цели», - сказал Вунш в интервью. «Достигнем ли мы цели немного ниже или немного выше целевого уровня - не имеет большого значения. Что меня больше беспокоит, так это то, что управляющие ЕЦБ сильно настаивают на том, чтобы по-прежнему придерживаться стимулирующей политики». Вунш заявил, что предпочел бы более быстрое сокращение программы покупки облигаций взамен той, что сейчас проводится.

Напомню, что в прошлый четверг во Франкфурте было принято решение полностью завершить чрезвычайную программу покупки облигаций в марте этого года. Это является признанием того, что чрезвычайные меры стимулирования, принятые для предотвращения экономического ущерба, исчерпали свой потенциал.

Однако эксперты уже говорят о том, что шаги, которые Европейский центральный банк предпринял, были гораздо менее агрессивными, чем где-либо еще. К примеру, Федеральная резервная система удвоила объем сокращения программы покупки облигаций и темпы стимулирования экономики, в то время как Банк Англии неожиданно повысил процентные ставки - впервые с момента пандемии.

В настоящее время ожидается, что в 2022 году в еврозоне потребительские цены вырастут на 3,2%.

Выступая, президент ЕЦБ Кристин Лагард заявила, что мягкая денежно-кредитная политика остается необходимой, «чтобы инфляция стабилизировалась на уровне нашего целевого значения в 2% в среднесрочной перспективе». Напомню, что в ноябре инфляция составила 4,9%. В ходе своего выступления, что особенно важно, Лагард, похоже, сумела убедить инвесторов в том, что повышение ставок в следующем году маловероятно. Связано это с новой угрозой штамма коронавируса омикрон, который сейчас особенно быстро распространяется по странам еврозоны и вызывает ограничения по всей Европе. Рынок фьючерсов делает ставку только на повышение процентной ставки на 10 базисных пунктов лишь в начале 2023 года.

Что касается США

Поворот ФРС на прошлой неделе в сторону ужесточения кредитования - прекращение своей программы экстренной покупки облигаций в марте 2022 года, происходит на фоне завершения программ государственных расходов, введенных в действие в разгар пандемии. Финансовое давление вырастит еще больше, если демократы не смогут спасти пакет социальных расходов Байдена.

По мнению экономистов, сворачивание программы покупки облигаций не сильной повлияет на темпы роста экономики в конце этого года. Ожидается рост в 4-м квартале на 7% и более.

Хорошая новость заключается в том, что это должно помочь снизить уровень инфляции. Плохая новость — это сделает экономику более уязвимой для потрясений, связанных с новой волной пандемии коронавируса, которая уже вызывает некоторый спад в экономической активности в США. По последним данным в 43 штатах зафиксировано заражение новым штаммом омикрон. По всей видимости омикрон нанесет некоторый ущерб экономике в конце этого года, поскольку потребители уже воздерживаются от расходов на поездки, походов в рестораны и другие личные услуги.

Новый штамм коронавируса может повлиять и на прогнозы председателя ФРС Джерома Пауэлла относительно трех повышений процентных ставок в следующем году. В настоящее время очень много переменных и неопределенности в том, как экономика будет расти в 1-м квартале следующего года и как пандемия коронавируса скажется на потребителях. Как сильно это замедлит рынок труда и как это повлияет на темпы роста инфляции – также большой вопрос.

Тут еще ко всему прочему и проблемы с реализацией программы Байдена на сумму 1.75 триллиона долларов. Экономисты Goldman Sachs Group Inc. заявили, что в случае провала программы Байдена, а судя по всему, так оно и произойдет — все это внесет определенный риск в ожидания первого повышения процентных ставок в марте следующего года. Экономисты банка также понизили прогнозы по росту экономики за первый квартал с 3% до 2%.

Неспособность демократов объединиться вокруг Build Back Better, сократит потребительские расходы. Правительству придется прекратить предоставлять семьям расширенные выплаты налоговых льгот на детей. Судьба пакета была оставлена в подвешенном состоянии, поскольку сенатор от Западной Вирджинии Джо Манчин Сандей заявил, что не может его поддержать. Более подробней читайте в материале: плану Байдена на 1,75 триллиона долларов конец

Фундаментальные данные

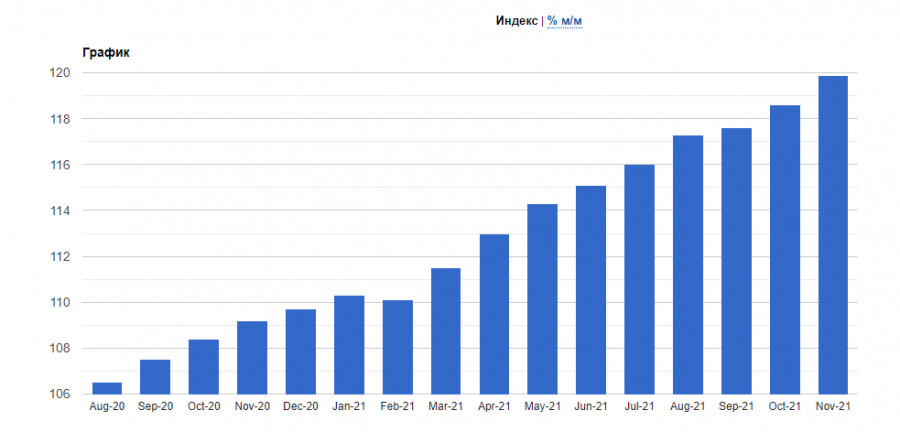

Вчера рынок был не богат на отчеты, и внимание лишь привлекли данные от Conference Board. Экономический индекс, измеряющий деловые циклы США, вырос в ноябре, предполагая, что экономика продолжила расти в конце этого года. Согласно данным, индекс Leading Economic Index увеличился на 1,1% до 119,9 пункта в ноябре по сравнению с предыдущим месяцем, что выше прогнозов экономистов, которые ожидали рост на 0,9%. По данным Conference Board, ноябрьский рост был поддержан положительными результатами восьми из десяти компонентов.

Негативный вклад внес индекс ожиданий потребителей в отношении условий ведения бизнеса. За шесть месяцев до ноября ведущий экономический индекс вырос на 4,6%, при этом семь из десяти компонентов улучшились.

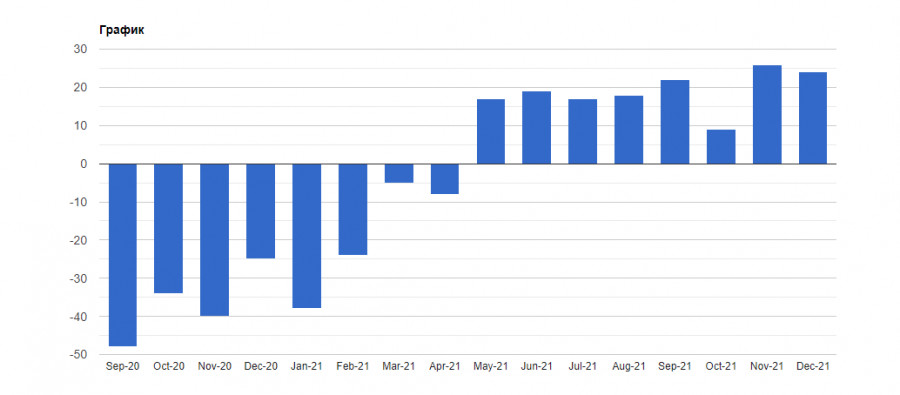

Внимание еще в первой половине дня привлек отчет по балансу промышленных заказов по данным Конфедерации Британских Промышленников. Согласно исследованию, производители в Великобритании продолжают сталкиваться со снижением спроса из-за нового штамма коронавируса омикрон, а также продолжающейся нехватки рабочей силы. Баланс заказов в декабрьском обзоре CBI Industrial Trends упал до 24 пунктов в декабре с 26 пунктов в ноябре. Данные оказались выше прогноза экономистов, которые ожидали показатель на уровне 20 пунктов.

Что касается технической картины пары EURUSD

Жесткие качели то в одну, то в другую сторону – все это не добавляет рынку уверенности и больше похоже на развод спекулянтов. Как только трейдеры занимают определенную позицию основываясь на статистике, тут же происходит вытряхивание с рынка. На данный момент быкам удалось защитить нижнюю границу очень важного бокового канала от 30 ноября, что позволят прогнозировать рост к его верхней границе. Однако для этого нужно уверенно закрепиться выше основания 13-й фигуры. Только после этого откроется прямая дорога на 1.1335 и 1.1355. Если давление на торговый инструмент вернется, можно рассчитывать на поддержку в районе 1.1265 и 1.1235.

Что касается технической картины пары GBPUSD

Трейдеры британским фунтом сейчас больше напуганы происходящим с новой волной коронавируса и ограничениями, чем рады повышению процентных ставок. И хоть быкам удалось защитить позиции около 1.3175, но радоваться тут особо нечему. Только выход выше 1.3240 позволит укрепить позиции фунта и вернуть торговый инструмент в район 1.3270 и к основанию 33-й фигуры. Если медведи опять сумеют заполучить контроль над поддержкой 1.3205 – скорей всего мы увидим повторный тест 1.3170 и его пробой. Ниже открывается прямая дорога на 1.3110 и 1.3060.