После того, как действующий председатель Федеральной резервной системы Джэром Пауэлл все же выиграл гонку у своего прямого конкурента Лаэль Брейнард, рынки немного охладели. Нисходящая коррекция американских фондовых индексов остановила стремительно укрепляющий позиции американский доллар, который в последнее время неумолимо рос против рисковых активов. Однако даже сильная фундаментальная статистика по активности в еврозоне не помогла покупателям евро хоть как-то вернуться в рынок с новыми силами. Риск осложнения ситуации вокруг распространения коронавируса в странах Евросоюза оставляет довольно высокий шанс на дальнейшее падение рисковых активов.

Нужно больше рабочих мест

Хотя эта неделя обещает быть довольно спокойной из-за Дня благодарения в США, но во время публикации протокола заседания Федеральной резервной системы могут произойти некоторые изменения в расстановке сил.

Что касается Лаэль Брейнард, то она была избрана на пост вице-председателя Федеральной резервной системы. Скорей всего, Брейнард будет работать в тандеме с Пауэллом и станет решительной защитницей максимальной занятости населения, даже несмотря на высокую инфляцию, которая наблюдается в последнее время в США. Как отмечают некоторые эксперты, Брейнард является соавтором «широкой» формулировки, описывающей мандат ФРС, где акцент сделан на полную занятость. Многие считают ее человеком, твердо уверенным, что необходимо как можно больше делать для рынка труда и занятости, а уже потом смотреть на инфляцию и другие ключевые показатели. В своем недавнем интервью 59-летняя Брейнард сказала, что она намерена поставить работающих американцев в центр политики Федеральной резервной системы, а также просигнализировала о том, что факт самого быстрого роста потребительских цен за последние 30 лет не останется без внимания.

Все больше представителей ФРС считают инфляцию опасной

Вчера также состоялось выступление и президента Федерального резервного банка Атланты Рафаэля Бостика, который сказал, что Центральному банку, возможно, потребуется ускорить сокращение денежно-кредитного стимулирования в ответ на значительный рост занятости и резкий рост инфляции. Это позволит раньше, чем планировалось, повысить процентные ставки. Однако рынок оставил эти заявления без особого внимания – доллар так и не получил нужную поддержку со стороны крупных игроков. «Более быстрое сокращение, безусловно, даст нам больше возможностей в 2022 году», – сказал Бостик в интервью. «Я определенно думаю, что для нас уместно и дальше говорить на тему сворачивания мер поддержки экономики, а также быть более открытыми по этому вопросу».

Напомню, что чиновники ФРС, скорей всего, обсудят более быстрое сокращение своей гигантской программы покупки облигаций на предстоящем 14-15 декабря заседании по вопросам денежно-кредитной политики. Трио политиков – вице-председатель Ричард Кларида, губернатор Кристофер Уоллер и президент ФРС Сент-Луиса Джеймс Буллард – заявили на прошлой неделе, что когда в следующий раз соберутся руководители центральных банков США, может быть рассмотрен вопрос о более быстром сокращении программы выкупа облигаций. Такой шаг дал бы политикам возможность раньше поднять процентные ставки, если они сочтут это необходимым в будущем для предотвращения перегрева экономики. На данный момент текущие темпы сокращения покупки облигаций предполагают ее завершение в июне 2022 года. Однако Бостик также отметил, что хотел бы увидеть дополнительный рост занятости.

Фундаментальные данные

Что касается фундаментальной статистики, то, как я отмечал выше, несмотря на сильные показатели по европейской экономике, покупатели рисковых активов оставили этот момент без внимания.

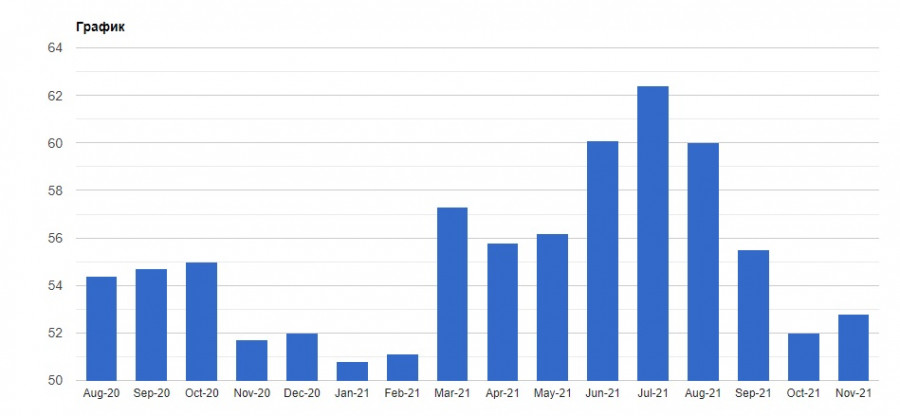

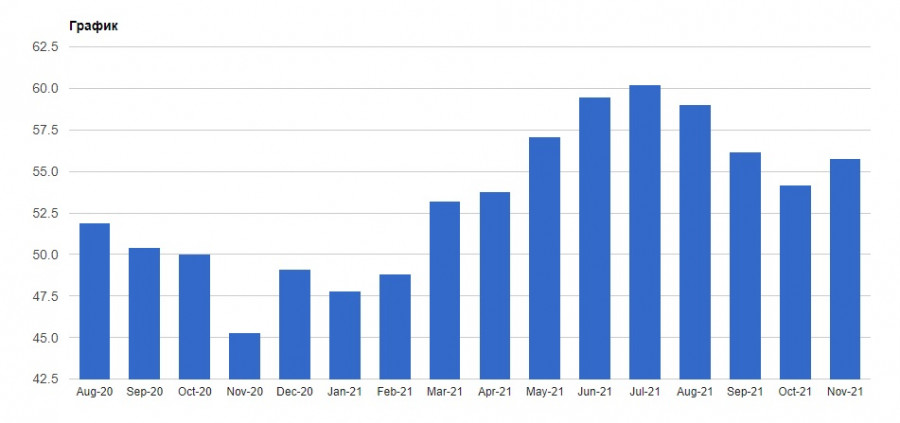

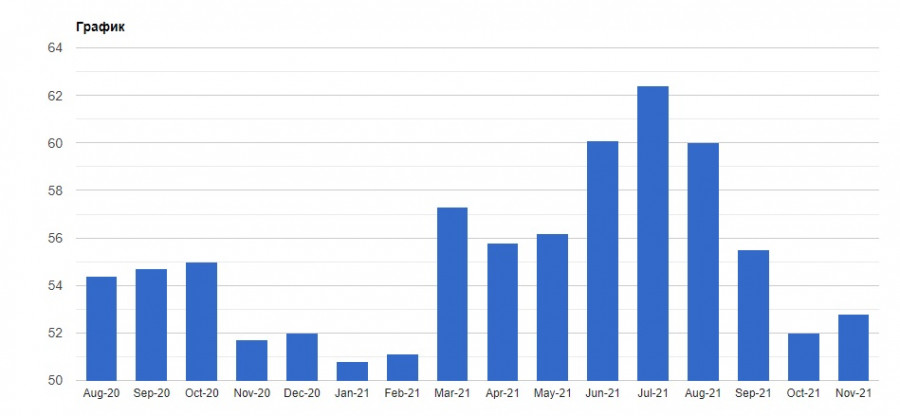

Рост частного сектора во Франции ускорился до четырехмесячного максимума в ноябре этого года благодаря активному расширению сферы услуг. Производство в обрабатывающей промышленности показало некоторое снижение. В отчете IHS Markit сказано, что составной индекс PMI вырос до 56,3 пункта в ноябре с 54,7 пункта в октябре, что стало неожиданностью для экономистов. Прогнозировалось, что индекс снизится до 53,6 пункта. Индекс менеджеров для сферы услуг вырос до 46-месячного максимума: - 58,2 пункта с 56,6 пункта в предыдущем месяце. Производственный PMI в ноябре составил 54,6 пункта против 53,6 пункта в октябре.

В Германии также отмечен довольно быстрый рост показателей. В отчете IHS Markit сказано, что составной индекс вырос до 52,8 пункта в ноябре с 52,0 пункта в предыдущем месяце. Снижение также наблюдалось в производственном секторе, на который снова повлияли задержки поставок. Индекс упал до 57,6 пункта с 57,8 пункта месяц назад. Индекс деловой активности в сфере услуг вырос до 53,4 пункта с 52,4 пункта в октябре. Инфляционное давление по-прежнему остается одной из ключевых причин для беспокойства, что негативно скажется на росте индекса в ближайшие месяцы.

Что касается в целом показателя по еврозоне, то он также неожиданно улучшился в ноябре после падения до шестимесячного минимума в октябре. В отчете IHS Markit сказано: составной индекс вырос до 55,8 в ноябре с 54,2 в октябре. Однако с учетом роста числа случаев заражения коронавирусом в конце этого года ситуация может вновь измениться в худшую сторону. В сфере услуг зафиксирован самый сильный рост активности за три месяца. Индекс вырос до 56,6 с 54,6 в предыдущем месяце. Производственный PMI показал подъем до 58,6 с 58,3.

Конец чрезвычайным мерам стимулирования от ЕЦБ

Тем временем из-за серьезного инфляционного давления некоторые руководители Европейского центрального банка призвали положить конец чрезвычайным мерам стимулирования, подчеркнув риски для экономики и настаивая на том, что ее восстановления достаточно для того, чтобы выдержать новые ограничения из-за пандемии коронавируса.

Член исполнительного совета Изабель Шнабель и член управляющего совета Клаас Нот предложили повысить бдительность в отношении угрозы резкого роста цен. И это всего за несколько недель до принятия важного решения о будущей программе покупки облигаций уже в конце этого года. По всей видимости, инвесторы прислушались к заявлениям, так как очередного крупного роста американского доллара не произошло, хотя все предпосылки для этого были. Вполне возможно медвежий тренд по евро возьмет некоторую паузу, и в ближайшее время можно будет рассчитывать на небольшую коррекцию. Но все это будет работать до того момента, пока ситуация с коронавирусом в Евросоюзе не ухудшится, и страны не начнут закрываться на карантин.

«Риски для инфляции смещены вверх, – сказала Шнабель в интервью. Это был самый ястребиный комментарий одного из шести руководителей высшего звена перед декабрьской встречей после данных по PMI, которые продемонстрировали отличный рост, что лишь подстегнет инфляцию в ближайшее время.

«Влияние на инфляцию на самом деле будет более неоднозначным, потому что это может также усилить некоторые из наших опасений по поводу проблем в цепочках поставок», – сказал Кнот в своем интервью. Напомню, что он является сторонником самого агрессивного подхода из чиновников ЕЦБ. «Несмотря на новые ограничения, я не думаю, что это повлияет на наше намерение свернуть чрезвычайную программу покупки облигаций в связи с пандемией».

Напомню, что еще в понедельник в ежемесячном отчете Бундесбанка прослеживались более тревожные нотки, чем ранее. Экономисты банка предупредили, что данные по инфляции на следующей неделе могут показать рост, близкий к 6%. В этом же время канцлер Ангела Меркель недавно призвала власти вновь ввести новые ограничения, чтобы взять под контроль рост числа заражений коронавирусом в стране.

В настоящее время программа покупки облигаций на сумму 1,85 триллиона евро, запущенная в первые дни кризиса, уже устранила многие проблемы стран еврозоны. Но официальные лица ЕЦБ пока так и не пришли к выводу, что делать дальше, после ее завершения в марте следующего года.

Что касается технической картины пары EURUSD

Медведи так и не сумели ничего предложить в районе нового минимума 1.1230, прорыв которого обеспечил бы дорогу в районы 1.1190, 1.1150 и 1.1100. Говорить о переломе покупателями евро рынка на свою сторону можно лишь после того, как быки возьмут верх над 1.1315. Выше этого диапазона откроется прямая дорога на максимумы 1.1360 и 1.1420

Рекомендую для ознакомления

Американский фондовый рынок просел на фоне ралли на рынке облигаций

Простые советы по торговле для начинающих трейдеров. (разбор вчерашних сделок на форекс). Пара GBPUSD на 24 ноября

Простые советы по торговле для начинающих трейдеров. (разбор вчерашних сделок на форекс). Пара EURUSD на 24 ноября

Спрос на биткоин сохранится из-за высокой инфляции

В Банке Англии верят в CBDC, а в Перу начали их разработку