≈вро и фунт немного просели после неудачной попытки продолжить бурный рост, наблюдаемый в середине этой недели. –иск того, что американска€ инфл€ци€ в очередной раз побьЄт рекорды, усиливает ожидани€ инвесторов в более активных действи€х ‘едеральной резервной системы, заставл€€ фиксировать прибыль и ставить на активы-убежища, в том числе и американский доллар.

ќчень быстра€ инфл€ци€

—Ўј готовы вступить в новый год с быстро развивающейс€ экономикой, мутирующим коронавирусом и чрезмерно высокой инфл€цией. ќжидаетс€, что и без того Ђгор€ча€ї инфл€ци€ вырастет еще больше. —егодн€ будет опубликован очередной отчет, где ожидаютс€ данные по индексу потребительских цен, который за но€брь может вырасти до 6,8% Ч это будет самый высокий показатель с начала 1980-х годов.

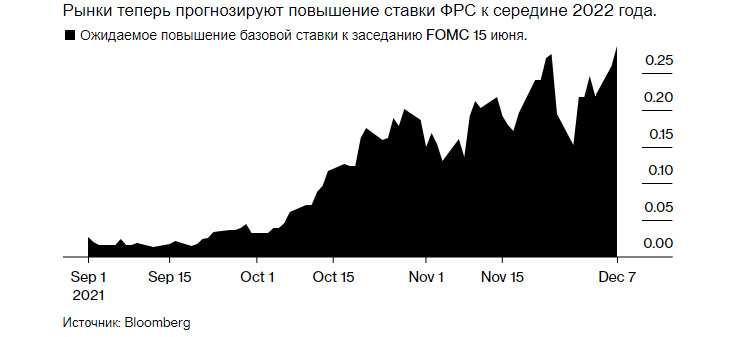

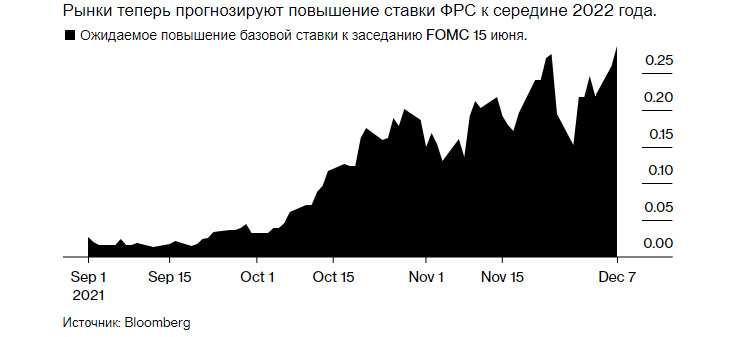

“от факт, что инфл€ци€ остаетс€ намного выше, чем ожидало большинство политиков ÷ентрального банка, делает американский доллар более привлекательным, даже несмотр€ на ожидани€ снижени€ CPI уже в следующем году. ƒл€ этого необходимо что-то предприн€ть, и это что-то будет очередным сокращением программы покупки облигаций. Ќикто уже не сомневаетс€ в том, что ‘–— сократит покупки на 30 млрд долларов, другой вопрос Ц когда ожидаетс€ первое повышение процентных ставок.

Ёкономисты отмечают, что более высокие цены помогли бизнесу в этом году, который демонстрирует самую высокую рентабельность с 1950-х годов. Ќо дл€ администрации ƒжо Ѕайдена и ‘едеральной резервной системы, которые Ђне предвидели этогої, резкий скачок инфл€ции, бездействующей на прот€жении дес€тилетий, выгл€дит все более травматичным.

ак € отмечал выше, в следующем году это приведет к серьезным изменени€м в денежно-кредитной политике, поскольку вариантов у ÷ентрального банка остаетс€ немного. лючевые проблемы с поставками, резким ростом рынка труда и тратами американцев после трех волн пандемии будут и дальше толкать базовую инфл€цию выше и выше. –езкий рост цен на энергоносители в этом году также доставил немало проблем.

ƒа, всегда все можно свалить на пандемию, так как из-за нее стало труднее производить и перемещать товары. Ќа этом фоне домохоз€йства накопили достаточные резервы, которые готовы и дальше с удовольствием тратить, особенно при той ситуации, котора€ сейчас наблюдаетс€ на рынке труда, где уровень безработицы семимильными шагами возвращаетс€ к допандемическому.

≈ще год назад многие экономисты ‘–— прогнозировали инфл€цию на уровне 2% на 2021 год. Ќо предсказание председател€ ‘–— ƒжерома ѕауэлла о том, что это будет временным €влением, не реализовалось. —овсем недавно ѕауэлл за€вил, что текущий рост цен больше не €вл€етс€ временным и что необходимо действовать более агрессивно дл€ решени€ этой проблемы. ƒанные, которые выходили у нас по настроени€м американцев и бизнеса, также свидетельствовали о высоких опасени€х, св€занных с инфл€ционным давлением, которое на себе прочувствовали больше всего простые американцы.

Ќо основным поводом дл€ роста инфл€ции стала не только пандеми€, но и тот огромный пакет мер поддержки, который был предоставлен рынку. ¬есной 2020 года, когда началась пандеми€, к пакету спасательных операций стоимостью 2,2 триллиона долларов добавились еще 900 миллиардов долларов в декабре 2020 года, а затем еще 1,9 триллиона долларов в марте после прихода к власти Ѕайдена. Ќо, даже несмотр€ на это, потребители по-прежнему неохотно трат€т деньги, и когда с коронавирусом будет полностью покончено, существует риск повторного инфл€ционного витка, так называема€ втора€ волна. —провоцирована она будет именно высокими расходами, которые могут позволить себе домохоз€йства, пользу€сь сильным рынком труда и получа€ хороший зарплаты.

ак € отмечал выше, всплеск сырьевых товаров не ограничилс€ только энергоносител€ми. ќдин из самых громких эпизодов пандемии и резкого роста цен также произошел на рынках пиломатериалов, где цены подскочили примерно на 70% с начала марта до начала ма€, что усилило зарождающийс€ жилищный бум. —ильно росли цены и на продукты питани€ летом этого года. «а последние 12 мес€цев рост составил более 27%. —качки были зафиксированы в категори€х товаров от м€са и пшеницы до кофе и растительного масла.

¬осстановление на рынке труда также не прошло дл€ бизнеса бесследно. Ќа этом фоне им приходилось увеличивать чеки по заработной плате в надежде удержать персонал. “акже работодатели изо всех сил пытались увеличить численность персонала достаточно быстро, чтобы удовлетворить растущий спрос.

Ќедовольство действи€ми администрации —Ўј

ћногие американцы также недовольны действи€ми администрации —Ўј. ѕоследний предложенный план расходов Ѕайдена заключалс€ в том, чтобы дополнить стимулирующие меры, направленные на борьбу с Covid, а также многомиллионными инвестици€ми по уходу за детьми и в зеленую энергетику. ƒаже демократы-центристы в онгрессе неоднократно указывали на правительственные расходы как на движущую силу роста инфл€ции и не хотели голосовать за их увеличение. ѕрограммы были урезаны.

ƒа, Ѕайден вел активную борьбу с проблемами, которые наблюдались в поставках. ќн даже создал целевую группу по этому направлению, чтобы облегчить заторы и высвободить пути. ќднако особого эффекта это не дало, что подтолкнуло цены к новому росту.

ƒавайте все свалим на ѕауэлла

Ќекоторые эксперты также говор€т, что больша€ часть вины лежит на председателе ‘–— ƒжэроме ѕауэлле, но тут сложно делать однозначные выводы. ќсновной задачей ÷ентрального банка, как бы это парадоксально ни звучало Ц было и есть спасение экономики, а сделать это можно только через восстановление рынка труда. »менно на нем в осенний период ѕауэлл и делал основной акцент, отбива€сь от высокой инфл€ции и закрыва€ на нее глаза. ƒумаю, что уже тогда было пон€тно Ц активных действий против инфл€ционного кома от ‘–— не избежать Ц это был лишь вопрос времени. –ынок труда спасли, теперь самое врем€ зан€тьс€ Ђторможениемї перегретой экономики.

Ќо в конце этого года ‘–— вновь не повезло. Ќеожиданностью стал новый штамм коронавируса ќмикрон, и как он скажетс€ на рынке труда и насколько затормозит экономику —Ўј в начале следующего года, остаетс€ только догадыватьс€. „иновники ‘–— неоднократно делали акцент на том, что им недостаточно данных, чтобы принимать радикальные решени€ по более активному сокращению программы покупки облигаций.

¬от сегодн€, надеюсь, они увид€т картину целиком.

‘ундаментальные данные

≈вропейска€ валюта так и не сумела найти в себе силы, чтобы хоть что-то положительное извлечь из вчерашней статистики. Ќемецкие экспортеры кропотливо восстанавливали свои потери от пандемии после того, как мес€цы перебоев в поставках ограничили их способность производить товары и услуги. —огласно данным, опубликованным в четверг, продажи за рубежом в окт€бре выросли на 3,8% по сравнению с февралем 2020 года, за мес€ц до введени€ ограничений, св€занных с Covid, в √ермании. ќднако в том же мес€це новые заказы на промышленные товары снизились на фоне слабого спроса, особенно из-за пределов еврозоны. ƒанные также показывают, что крупнейша€ экономика ≈вропы в последние мес€цы года находитс€ в слабом положении, особенно в св€зи с по€влением новых мировых ограничений, св€занных со штаммом ќмикрон.

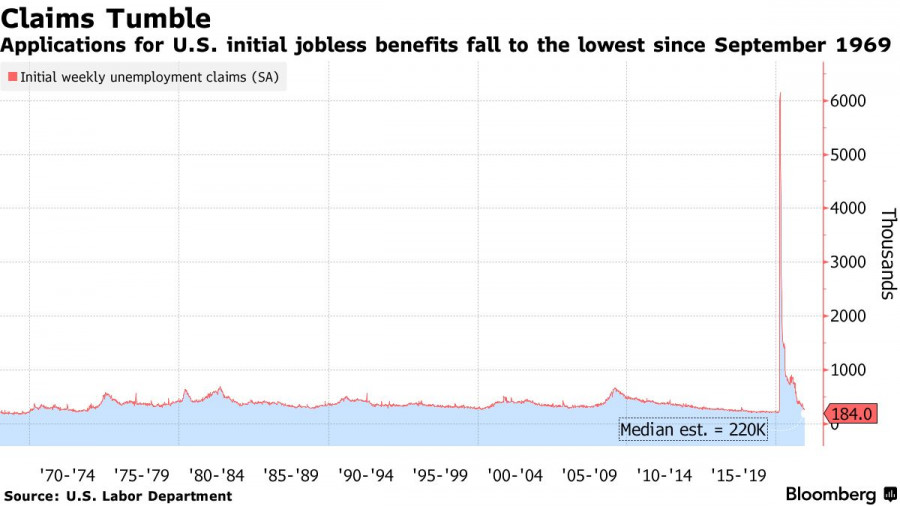

„то касаетс€ данных по американскому рынку труда, то вчерашний отчет ћинистерства труда показал: за€вки на пособие по безработице снизились на прошлой неделе до самого низкого уровн€ с 1969 года. ѕервичные за€вки на пособие по безработице составили 184 000 за неделю, закончившуюс€ 4 декабр€, что на 43 000 меньше по сравнению с предыдущим периодом. Ёкономисты ожидали число за€вок на уровне 220 000. „етырехнедельна€ скольз€ща€ средн€€, котора€ сглаживает большие колебани€ данных, упала до 218 750 Ч это самый низкий показатель с марта прошлого года.

„то касаетс€ технической картины пары EURUSD

¬черашний провальный день дл€ покупателей рисковых активов закончилс€ упущением уровн€ 1.3120 и соответствующим падением в район 1.1270, где медведи вновь наткнулись на активное противосто€ние со стороны быков. — технической точки зрени€, особенно после активного роста от уровн€ 1.1240, быки все еще имеют хорошие шансы на восстановление торгового инструмента обратно к 1.1320, однако, зна€, какие данные нас сегодн€ ждут, на это не приходитс€ рассчитывать. ѕрорыв 1.1270 об€зательно окажет давление на торговый инструмент и столкнЄт его к минимумам 1.1240 и 1.1190.