El apetito por el riesgo cayó el jueves después de que la inflación estadounidense amenazara una vez más con batir récords. El escenario obligó a los operadores a tomar ganancias y apostar por activos de refugio seguro, incluido el dólar estadounidense.

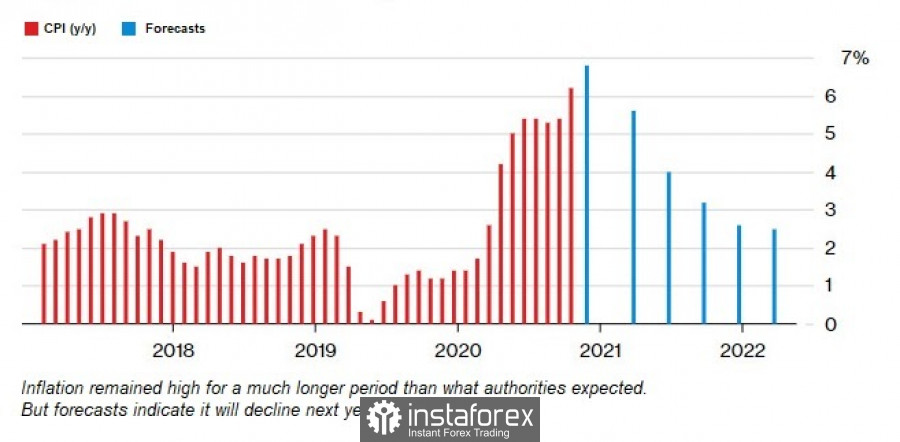

Según informes recientes, Estados Unidos está listo para ingresar al nuevo año con una economía en auge a pesar de las mutaciones del coronavirus y una inflación excesivamente alta. Se prevé que la ya altísima inflación avance aún más, ya que se espera que los datos del IPC de noviembre aumenten al 6,8%. Esa será la cifra más alta registrada desde principios de la década de 1980.

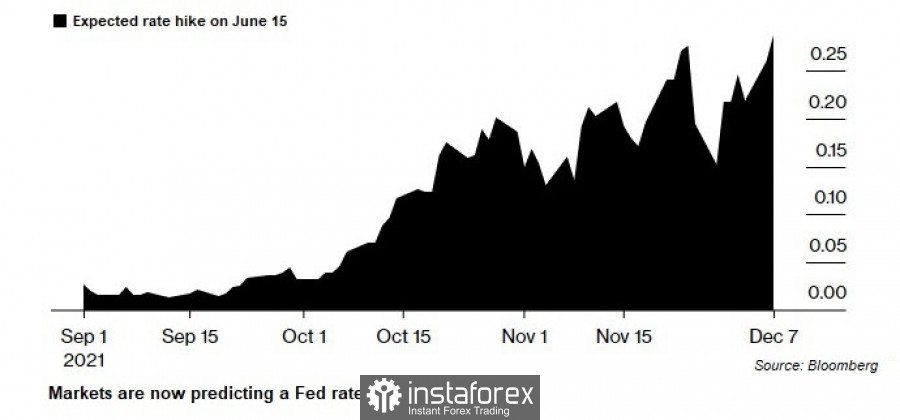

Ver una inflación tan alta hace que el dólar sea más atractivo a pesar de que se prevé que el IPC disminuya el próximo año. Pero para que eso suceda, la Fed tiene que acelerar la reducción de las compras de bonos, así como aumentar las tasas de interés.

Los economistas han notado que los precios más altos ayudaron a las empresas a lograr la mayor rentabilidad desde la década de 1950 este año, pero para la administración Biden y la Reserva Federal, fue muy traumático.

Es por eso que el banco central está listo para hacer grandes cambios el próximo año, especialmente en su política monetaria. Después de todo, los problemas de suministro en curso, los aumentos repentinos del mercado laboral y el gasto de los consumidores continuarán impulsando la inflación básica al alza. El fuerte aumento de los precios de la energía este año también provocó muchos problemas.

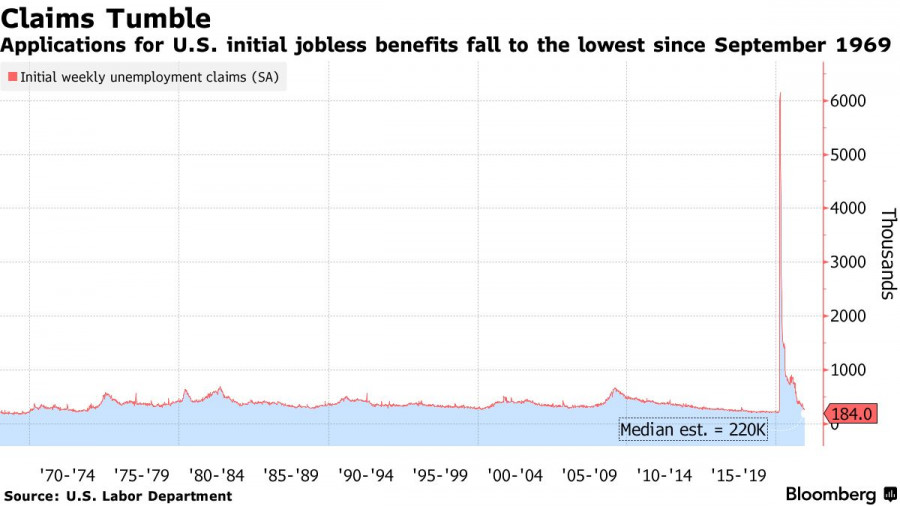

La pandemia de coronavirus es la culpable de todo esto, ya que dificultó la producción y el transporte de mercancías. En el lado positivo, los hogares pudieron ahorrar más dinero, por lo que es probable que el gasto de los consumidores aumente en los próximos meses. El mercado laboral también mejoró, y la tasa de desempleo volvió rápidamente al nivel anterior a la pandemia.

Hace un año, muchos economistas de la Fed predijeron una inflación del 2% para 2021. El presidente de la Fed, Jerome Powell, incluso dijo que el aumento de la inflación es temporal, pero resultó estar muy equivocado. Recientemente afirmó que el aumento ya no es de corto plazo, por lo que el banco central tendrá que tomar acciones más agresivas.

Las medidas de apoyo masivas proporcionadas durante la pandemia también son culpables del fuerte aumento de la inflación porque en la primavera de 2020, se agregaron $900 mil millones al paquete de rescate de $2,2 billones otorgado en diciembre de 2020. Le siguieron otros $1,9 billones en marzo, cuando Joe Biden subió al poder. Lo más probable es que la inflación sea provocada por los altos costos que los hogares pueden afrontar utilizando mercados laborales sólidos y buenos salarios.

Los últimos datos han indicado que los precios de la madera aserrada aumentaron un 70% desde principios de marzo hasta principios de mayo. Los precios de los alimentos también crecieron fuertemente durante los últimos 12 meses, en más del 27%.

La recuperación del mercado laboral también dejó su huella en las empresas, ya que los empleadores tuvieron que aumentar los sueldos con la esperanza de retener al personal. También lucharon por aumentar la plantilla lo suficientemente rápido como para satisfacer la creciente demanda.

Aún así, muchos estadounidenses estaban descontentos con las acciones de la administración estadounidense, ya que el último plan de gastos de Biden era complementar las medidas de estímulo para abordar el Covid y aumentar las inversiones en cuidado infantil y energía verde. Los demócratas en el Congreso han señalado repetidamente al gasto público como la fuerza impulsora detrás de la inflación, por lo que se mostraron reacios a votar para aumentarla. Biden también trató de luchar contra los problemas de suministro, pero sus movimientos solo hicieron subir los precios.

Algunos expertos dijeron que la mayor parte de la culpa es de Jerome Powell, pero es difícil sacar conclusiones definitivas aquí. La principal tarea del banco central, por paradójico que parezca, fue y es la salvación de la economía, y esto solo puede lograrse mediante la restauración del mercado laboral. Ahora que se ha salvado el mercado laboral, es hora de empezar a "ralentizar" el sobrecalentamiento de la economía.

Pero parece que la Fed vuelve a tener mala suerte suerte porque se descubrió otra variante de coronavirus. Aún se desconoce cómo afectará esto al mercado laboral y la economía, pero el plan del banco central de recortar las compras de bonos podría posponerse.

Hablando de estadísticas macroeconómicas, Alemania informó que las ventas en el extranjero en octubre aumentaron un 3,8% desde febrero de 2020, el mes antes de que se impusieran las restricciones relacionadas con Covid en el país. Sin embargo, en el mismo mes, los nuevos pedidos de productos manufacturados cayeron debido a la debilidad de la demanda, especialmente fuera de la eurozona. Los datos también indicaron que la economía más grande de Europa se encuentra en una posición débil en los últimos meses del año, especialmente con la aparición de nuevas restricciones globales relacionadas con la variante omicron.

Mientras tanto, en los EE. UU., las solicitudes de desempleo cayeron 43.000 a 184.000 durante la semana del informe. El promedio móvil de cuatro semanas también cayó a 218.750, el más bajo desde marzo del año pasado.

Todos estos llevaron al cese de la actividad alcista, por lo que el EUR/USD cayó a 1,1270 ayer. Sin embargo, todavía existe la posibilidad de que los compradores retrocedan la cotización a 1,1320, sin embargo, sabiendo qué datos aguardan hoy, no se debe contar con ellos. Una ruptura de 1,1270 seguramente presionará al par y lo empujará a 1,1240 y 1,1190.