ƒавление на евро спало после стремительного падени€ пары EURUSD в начале этой недели, что стало продолжением медвежьего тренда, наблюдаемого с начала сент€бр€ этого года. –ост доллара базируетс€ на инфл€ционном давлении, о котором в последнее врем€ не говорил только ленивый. ¬се представители ‘едеральной резервной системы неоднократно высказывали обеспокоенность происход€щим, однако ни о каких реальных действи€х никто не говорил. –ешение ÷ентрального банка начать сокращение программы покупки облигаций в но€бре этого года не сильно остудило рынки и пока никак не повли€ло на ценовое давление. ќно и неудивительно, так как эффект от этого решени€ очень раст€нут во времени.

»ндикаторы ‘–— в красной зоне

ќднако очевидно, что в р€дах ‘–— назревают сомнени€. —ильный рост цен и заработной платы в —Ўј сигнализирует о большей осторожности в отношении инфл€ции, чем когда ѕауэлл обнародовал контрольные показатели менее трех мес€цев назад, в конце лета этого года. ¬ своем выступлении на ежегодной конференции ‘–— в ƒжексон-’оул, состо€вшейс€ практически в конце августа, ѕауэлл много говорил об оценке и перспективах инфл€ции, за€вл€€, что причин дл€ беспокойства нет. ¬ последнее врем€ интервью от него нет, и это уже €вл€етс€ знаком Ђперманентного замешательстваї, в котором сейчас наход€тс€ все важные политические фигуры ‘едеральной резервной системы.

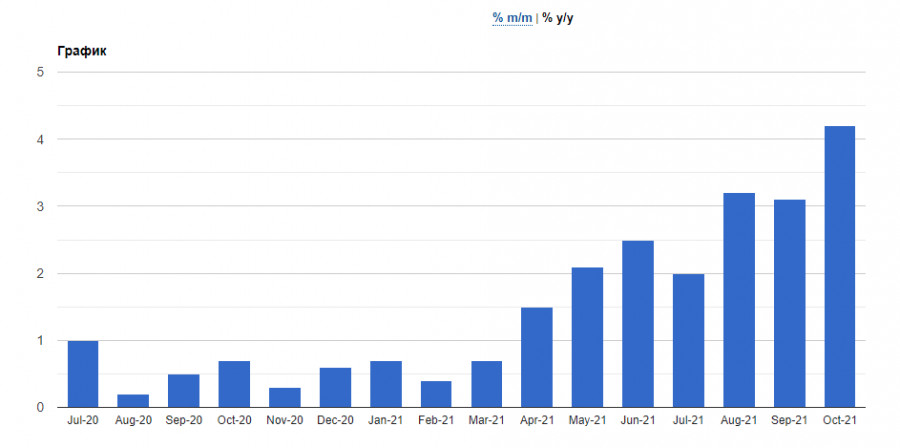

ƒумаю, вы помните, что в последнем отчете за окт€брь этого года потребительские цены взлетели на 6,2% по сравнению с годом ранее. –ост наблюдалс€ от автомобилей до продуктов питани€ и бензина. »ндекс цен на личные потребительские расходы, излюбленный индикатор инфл€ции ‘–—, в сент€бре вырос на 4,4% в годовом исчислении, что €вл€етс€ максимальным показателем с 1991 года и намного превышает целевой показатель ÷ентрального банка в 2%.

Ќедавние данные по росту розничных продаж указали на активный рост экономики, который будет и дальше наблюдатьс€ к концу этого года Ц это также €вл€етс€ серьезным сигналом к дальнейшему увеличению индекса потребительских цен, так как р€д проблем с перебо€ми в цепочках поставок так и не решен администрацией Ѕелого дома.

ћногие эксперты опасаютс€, что наблюдаемое инфл€ционное давление уже вышло за пределы временного, что в будущем создаст определенные проблемы в ее более широком понимании. ¬ августе ѕауэлл за€вил, что всплеск инфл€ции до этого момента был в значительной степени результатом роста цен на узкую группу товаров и услуг, непосредственно затронутую пандемией и проблемами с поставками. —ейчас это уже не так.

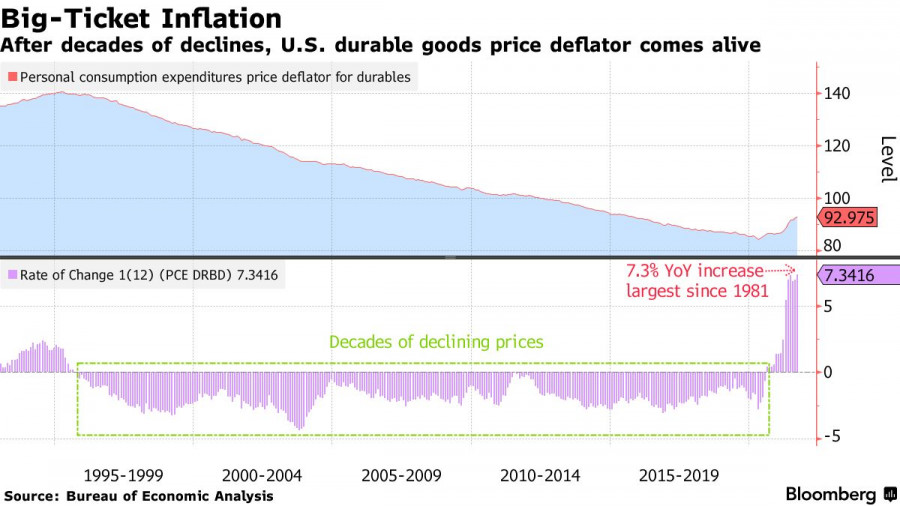

¬торой вопрос: сдерживаютс€ ли цены на те товары и услуги, которые испытали наибольший рост. ƒа, несколько мес€цев назад были такие признаки, так как многие американцы, напуганные очередной волной пандемии коронавируса в осенний период, отнеслись к своим тратам более сдержанно. —ейчас это уже не так однозначно. примеру, рост цен на подержанные автомобили значительно снизилс€ с июньского максимума в 45,2%, хот€ по-прежнему превышает 25%. √одовой рост цен на товары длительного пользовани€ составил 7,3% в сент€бре Ц самый большой рост с 1981 года.

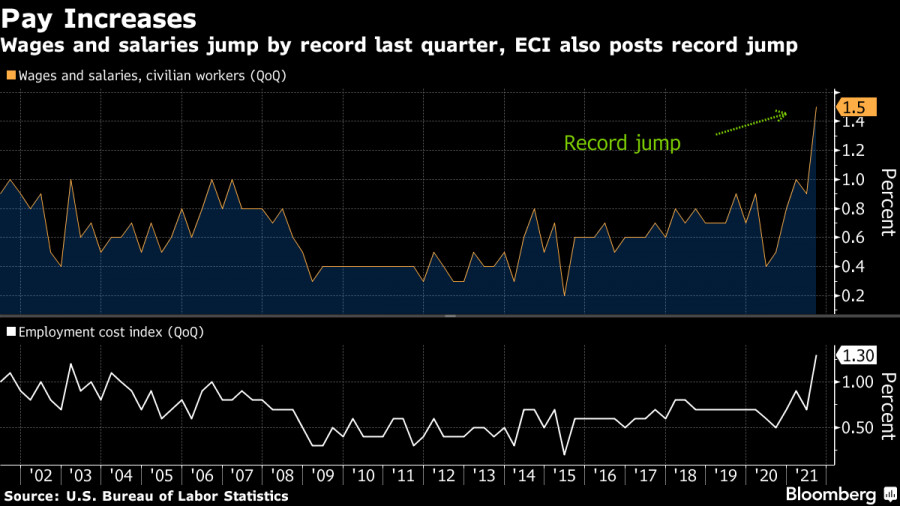

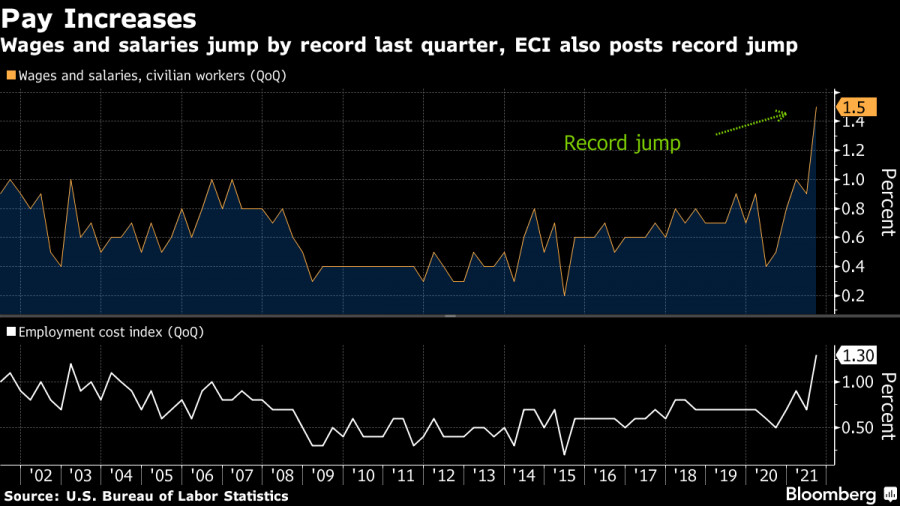

ƒовольно сложно ‘–— сейчас и разобратьс€ с тем, что происходит с заработной платой. ≈ще в августе ѕауэлл сказал, что он не видел никаких свидетельств повышени€ заработной платы, которые могли бы угрожать чрезмерной инфл€ции. — тех пор заработна€ плата рабочих выросла, как и рынок труда, Ц люди воспользовались многочисленными ваканси€ми, чтобы найти более высокооплачиваемую работу на фоне новых вакансий, что должно стимулировать их расходы в будущем.

„то происходит с долгосрочными инфл€ционными ожидани€ми? “ут не нужно далеко ходить. ѕосмотрите, что происходит на облигационном рынке, где доходность вновь вернулась к своим максимумам на фоне снижени€ спроса. Ёто свидетельствует о том, что инфл€ционные ожидани€ потребителей и инвесторов выросли до самого высокого уровн€ за последние годы по мере ускорени€ роста цен, и многие инвесторы ожидают роста процентных ставок в будущем. ¬р€д ли этот факт не может не вызывать тревогу у ‘–—, так как руководители ÷ентрального банка удел€ют много внимани€ тому, что американцы думают о ценах Ч это имеет большое значение дл€ определени€ того, когда ценовое давление начнет спадать.

¬ любом случае, бычий рынок по американскому доллару будет продолжатьс€ до конца года, так как инвесторы уверены в более агрессивных действи€х ‘–— уже в следующем году. »зменени€ уже возможны на декабрьском заседании. ќдин из бывших чиновников ‘–— в ходе интервью не исключил возможность повышени€ процентных ставок еще до полного окончани€ программы покупки облигаций Ц это очередной бычий сигнал дл€ доллара.

‘ундаментальные данные

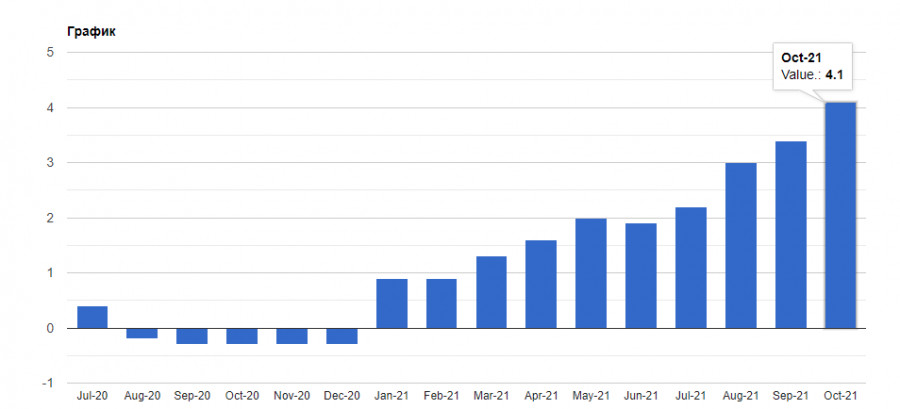

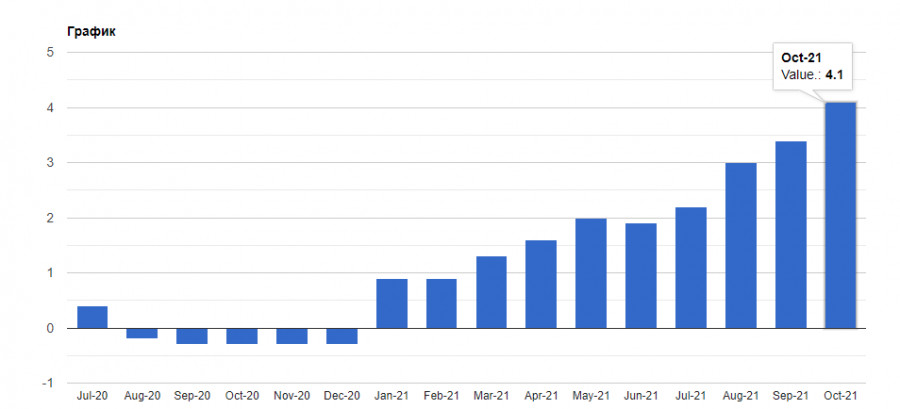

“ем временем в еврозоне с этим компонентном пока не так взрывоопасно, как в других странах. ак показали данные, инфл€ци€ в еврозоне выросла в окт€бре этого года. ¬ отчете ≈вростата сказано, что индекс потребительских цен вырос до 4,1% в окт€бре с 3,4% в сент€бре. Ётот показатель соответствовал предварительным оценкам, опубликованным 29 окт€бр€. Ѕазова€ инфл€ци€, без учета энергоносителей, продуктов питани€, алкогол€ и табака, выросла до 2,0% с 1,9% мес€ц назад. Ќаибольший вклад в годовой прирост внесли цены на энергоносители, за которыми следуют услуги и непромышленные товары. ÷ены на энергоносители в годовом исчислении подскочили сразу на 23,7%, тогда как цены на продукты питани€, алкоголь и табак выросли на 1,9%.

ќтчет о сокращении положительного сальдо торгового баланса »талии никак не отразилс€ на валютном рынке. —огласно данным статистического бюро Istat, положительное сальдо торгового баланса снизилось до 2,454 миллиарда евро в сент€бре с 6,039 миллиарда евро в том же мес€це прошлого года. ¬ августе положительное сальдо торгового баланса составило 1,317 миллиарда евро. Ёкспорт вырос на 10,3% в годовом исчислении в сент€бре после роста на 16,7% в августе. »мпорт вырос на 22,5% в сент€бре после увеличени€ на 30,1% в предыдущем мес€це.

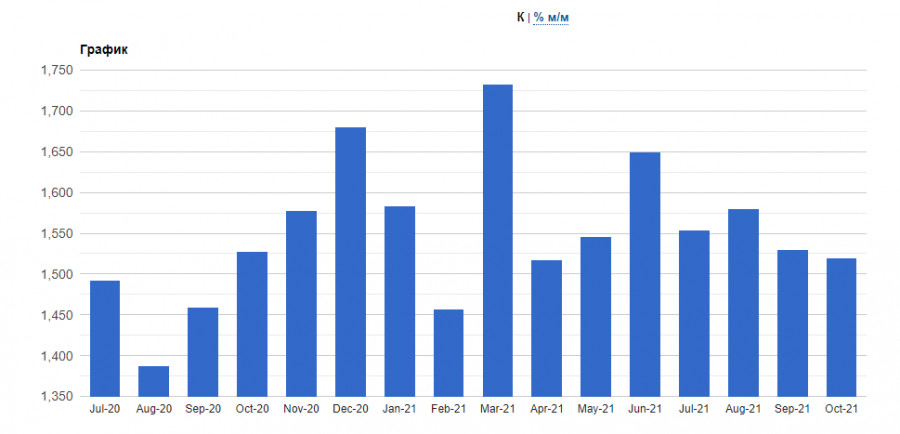

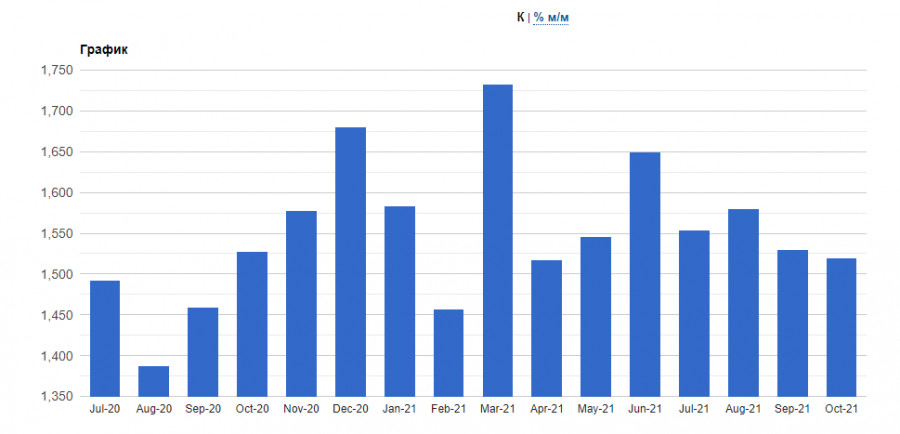

Ќе получилось американскому доллару воспользоватьс€ и данными от ћинистерство торговли —Ўј, поэтому пара EURUSD и зависла в боковом канале после крупного азиатского обвала, наблюдаемого вчера утром. ќтчет показал, что количество вводимых в эксплуатацию новых домов снизилось на 0,7%, до 1,520 млн в год, в окт€бре после падени€ на 2,7%, до 1,530 млн в сент€бре. ѕродолжающийс€ спад стал неожиданностью дл€ экономистов, которые ожидали, что объем жилищного строительства подскочит на 1,6%, до 1,580 миллиона в год. ќднако ћинистерство торговли также сообщило, что в окт€бре количество разрешений на строительство выросло на 4,0%, до 1,650 миллиона в год после падени€ на 7,8% в сент€бре.

„то касаетс€ технической картины пары EURUSD

ќна не очень сильно изменилась. ћедведи уже достучались до уровн€ 1.1280, но там про€вить себ€ так и не сумели. » хоть вр€д ли что-то способно сейчас оказать поддержку европейской валюте, но расчет на восход€щую коррекцию к концу недели отметать не стоит. Ћишь прорыв 1.1280 откроет пр€мую дорогу дл€ торгового инструмента уже к минимумам: 1.1260 и 1.1220, а там и рукой подать до 1.1190. √оворить о восстановлении торгового инструмента, а точнее о замедлении медвежьего тренда, можно лишь после того, как быки вернут под контроль сопротивление 1.1330. ¬ыше этого уровн€ возможна коррекци€ к 1.1360 и 1.1390.

Ѕританский фунт

Ѕританский фунт нашел в себе силы после хорошего отчета по рынку труда в начале недели, а также вчерашнему показателю, свидетельствующему об ускорении инфл€ционного давлени€ в окт€бре этого года.

—огласно данным ”правлени€ национальной статистики, инфл€ци€ потребительских цен выросла до 4,2% с 3,1% в сент€бре. Ёто был самый высокий показатель с но€бр€ 2011 года. ƒанные оказались выше прогнозов экономистов, которые рассчитывали на рост в 3,9% Ц это более чем в два раза выше целевого показател€ Ѕанка јнглии в 2%. ÷ентральный банк прогнозировал, что инфл€ци€ достигнет пика на уровне около 5% в апреле 2022 года, но как мы можем пон€ть, вполне возможно, что эту цифру мы увидим уже в декабре 2021.

“еперь повышение ставок в декабре еще более веро€тно, чем было раньше. » хоть губернатор Ѕанка јнглии Ёндрю Ѕэйли на своем последнем заседании Ђоткрестилс€ї от этой идеи, новые цифры €вно застав€т его задуматьс€. ѕолитики Ѕанка јнглии сетовали на слабое состо€ние рынка труда после пандемии коронавируса, но как мы с вами уже знаем, там просматриваетс€ значительный прогресс, что практически не оставл€ет шансов регул€тору на Ђвыжидательную позициюї в ходе декабрьского заседани€.