Крупные технологические компании толкают Уолл-стрит вверх. Dow, Nasdaq демонстрируют третью положительную сессию подряд. Qualcomm растет после победы над Arm в судебном процессе по чипам. Lilly растет после одобрения препарата для похудения при апноэ во сне. Индексы выросли: Dow 0,16%, S&P 500 0,73%, Nasdaq 0,98%

Технологический подъем на Уолл-стрит: индексы снова на высоте

В понедельник основные индексы американского фондового рынка вновь продемонстрировали уверенный рост. Dow Jones Industrial Average и Nasdaq Composite завершили день с позитивным результатом, продлив победную серию до трех торговых сессий. Ключевым фактором, подтолкнувшим рынок вверх, стало укрепление акций ведущих технологических гигантов, известных как «Великолепная семерка».

Технологии задают тон

Компании с мегакапитализацией оказали значительное влияние на рынок, особенно в условиях низкой активности инвесторов, характерной для праздничных дней. Их успехи стали еще заметнее на фоне снижения общего объема торгов. В понедельник на биржах США было зафиксировано движение 12,76 млрд акций, что ощутимо ниже среднего показателя в 14,89 млрд акций за последние 20 торговых дней.

Лидеры роста

К числу компаний, обеспечивших подъем, относятся такие гиганты, как Meta Platforms (запрещена в России), Nvidia и Tesla, чьи акции выросли на 2,3–3,7%. Не отстали и другие лидеры: Apple, Amazon.com и материнская компания Google — Alphabet. Их результаты также внесли вклад в позитивную динамику.

Победный марш индексов

Рост технологических акций помог Nasdaq Composite и Dow Jones Industrial Average закрепить победную серию, а S&P 500 завершил день с приростом во второй раз за последние три сессии.

Эти данные подчеркивают важность влияния крупнейших технологических компаний на рынок, особенно в периоды, когда активность инвесторов снижается. Уверенность в будущем технологического сектора вновь стала важным драйвером для Уолл-стрит.

Финансовый рывок: индексы вновь бьют рекорды

Основные фондовые индексы США завершили очередную сессию значительным ростом. S&P 500 прибавил 43,22 пункта (+0,73%) и достиг отметки 5974,07, Nasdaq Composite увеличился на 192,29 пункта (+0,98%) до 19764,89, а Dow Jones Industrial Average вырос на 66,69 пункта (+0,16%), завершив день на уровне 42906,95.

Влияние решений ФРС

Ноябрьское ралли, вызванное результатами президентских выборов, продолжило набирать обороты, но декабрь стал месяцем, когда рынки вышли на пик активности. Дополнительный импульс был обеспечен пересмотром прогнозов Федеральной резервной системы (ФРС). Теперь вместо четырех ожидаемых снижений ставки на 25 базисных пунктов в 2025 году регулятор прогнозирует лишь два. Вместе с этим был повышен прогноз по годовой инфляции, что заставило инвесторов пересмотреть свои ожидания.

Рынок на распутье

Вместе с оптимизмом на рынке сохраняется и осторожность. В среду ФРС дала сигнал о более медленном снижении ставок, что вызвало волну распродаж. Тем не менее это кратковременное снижение не сломило общего настроя: инвесторы продолжают фокусироваться на долгосрочных перспективах, связанных с экономической стабильностью и регулированием кредитно-денежной политики.

Перспективы роста

Рост индексов свидетельствует о доверии участников рынка к экономике США, несмотря на неопределенность в вопросах инфляции и ставок. В центре внимания остаются как монетарная политика, так и действия крупных компаний, формирующих основу фондового рынка.

Многих аналитиков вдохновляет стабильность, с которой рынки реагируют на внешние вызовы, что дает основания для уверенности в дальнейшем укреплении позиций ключевых индексов.

Технологии на подъеме: рынок на пути к новому ралли

Положительная динамика на фондовом рынке продолжается, несмотря на недавние корректировки ожиданий по процентным ставкам. Как отметил Крис Заккарелли, директор по инвестициям Northlight Asset Management, изменения в прогнозах ставок отразились на поведении инвесторов, но основные тренды остаются неизменными. Акции технологического сектора и компаний, связанных с инновациями, продолжают находить поддержку, служа основой для общего роста.

Лидеры роста и новые перспективы

Понедельник завершился уверенным ростом для большинства секторов индекса S&P 500: восемь из одиннадцати показателей показали положительную динамику. Лидером дня стали компании сектора коммуникационных услуг, которые выросли на 1,4%. Эта отрасль подтверждает свою значимость, отражая устойчивый интерес к современным технологиям и цифровым сервисам.

«Ралли Санта-Клауса» в фокусе

Рынок входит в так называемый «Ралли Санта-Клауса» — исторически сильный период для акций США. Согласно данным Stock Trader's Almanac, с 1969 года последние пять дней уходящего года в сочетании с первыми двумя днями нового года приносят в среднем прирост S&P 500 на 1,3%. Это время традиционно становится позитивным для инвесторов, и текущие условия создают все предпосылки для повторения успешного сценария.

Ставка на удержание позиций

Крис Заккарелли считает, что ситуация на рынке сейчас располагает к удержанию позиций, а не к продаже активов ради налоговых выгод. Прирост акций в этом году вселяет в инвесторов уверенность, что они смогут извлечь больше выгоды в долгосрочной перспективе.

Фондовый рынок демонстрирует устойчивость и готовность к новым вершинам, даже несмотря на коррекции. Технологии остаются движущей силой роста, а приближающееся «Ралли Санта-Клауса» дает дополнительные основания для оптимизма.

Рынок в движении: акции технологических и фармацевтических компаний удивляют инвесторов

Понедельник принес неожиданные повороты на фондовом рынке, где технологические гиганты и фармацевтические компании оказались в центре внимания. Несмотря на разнонаправленную динамику, рынок демонстрирует признаки устойчивости.

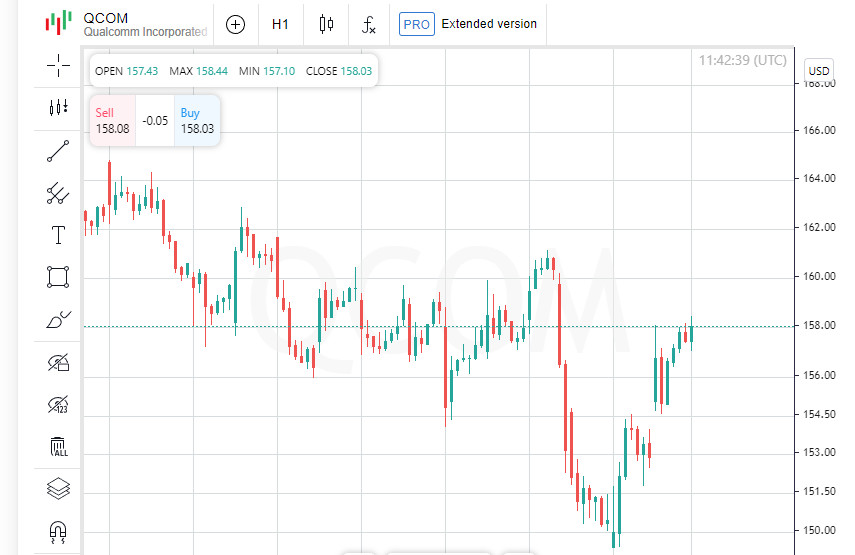

Qualcomm одерживает победу в суде

Акции Qualcomm поднялись на 3,5% благодаря судебному решению в пользу компании. Присяжные постановили, что процессоры Qualcomm должным образом лицензированы в соответствии с соглашением с британской Arm Holdings. Однако история далека от завершения: Arm намерена добиваться пересмотра дела. На фоне этой новости ее акции упали на 4%.

Walmart под огнем критики

Крупнейший мировой ритейлер Walmart оказался под давлением. Его акции упали на 2% после обвинений американского регулятора потребительского финансирования. Компания вместе с Branch Messenger якобы заставляла более миллиона курьеров использовать счета, которые привели к уплате нежелательных сборов на сумму более 10 миллионов долларов. Этот скандал стал серьезным ударом по репутации и котировкам ритейлера.

Прорыв Eli Lilly и его последствия

Фармацевтический гигант Eli Lilly продемонстрировал рост на 3,7% после одобрения Управлением по контролю за продуктами и лекарствами США (FDA) нового лекарства от обструктивного апноэ сна — Zepbound. Это событие обрадовало инвесторов компании, но ударило по производителям медицинских устройств для лечения апноэ. Акции ResMed и Inspire Medical просели на 2,6% и 0,1% соответственно.

Nordstrom уходит с биржи

Сеть универмагов Nordstrom также оказалась в центре внимания. Ее акции снизились на 1,5% на фоне новости о том, что семья основателей компании и мексиканский ритейлер El Puerto de Liverpool договорились о выкупе компании для перевода в частные руки.

Макроэкономический контекст

На глобальном уровне фондовый индекс продемонстрировал рост, чему способствовала поддержка со стороны Уолл-стрит. Однако ситуация на рынке облигаций выглядит иначе: доходность казначейских облигаций США достигла почти семимесячного максимума. Тем временем данные об ухудшении потребительского доверия в США заставляют инвесторов пересмотреть ожидания относительно снижения ставок Федеральной резервной системы в 2025 году.

Фондовый рынок продолжает реагировать на сочетание корпоративных новостей и макроэкономических сигналов, что подчеркивает сложность текущей инвестиционной среды.

Технологический сектор ведет рынок к новым вершинам

Американские индексы Nasdaq и S&P 500 завершили день с ростом, который в значительной мере обеспечили успехи акций технологических гигантов. В частности, Nvidia и Broadcom стали основными двигателями подъема, вновь подтвердив статус лидеров отрасли.

Потребительское доверие под давлением

Тем не менее, общая картина на рынке была омрачена отчетом Conference Board. Индекс потребительских настроений в декабре неожиданно снизился до 104,7, что оказалось значительно ниже ожиданий экономистов (113,3) и пересмотренного ноябрьского значения 112,8. Основной причиной снижения стали опасения относительно перспектив ведения бизнеса в будущем.

Разноплановая динамика заказов

В производственном секторе США данные также показали смешанную картину. Объем заказов на основные капитальные товары, включая машины, продолжил рост в ноябре, что свидетельствует о сохранении высокого спроса в этой сфере. Однако заказы на товары длительного пользования снизились на 1,1% после октябрьского роста на 0,8%. В этом снижении ключевую роль сыграла слабость заказов на коммерческие самолеты, что стало отражением изменений в авиационной отрасли.

Оптимизм на фоне вызовов

Несмотря на понижательные сигналы в потребительских настроениях и слабость в отдельных секторах производства, ралли технологических компаний помогло поддержать уверенность рынка. Акции мегакапитализированных лидеров продолжают играть ключевую роль, компенсируя негативное влияние макроэкономических факторов.

Инвесторы пристально следят за изменением настроений и экономической статистики, но общий вектор рынка указывает на готовность к дальнейшему росту благодаря поддержке со стороны технологического сектора.

Рынок под давлением: доходность облигаций и опасения инвесторов мешают оптимизму

Понедельник принес инвесторам неоднозначные сигналы: акции крупных компаний продолжили расти, но слабость потребительского доверия и повышение доходности облигаций создают дополнительные вызовы для фондового рынка.

Доходность облигаций бьет рекорды

Роберт Фиппс, директор Per Stirling Capital Management, обратил внимание на резкий рост доходности 10-летних казначейских облигаций США, которая достигла самого высокого уровня с конца мая. По его мнению, ключевой отметкой для инвесторов является уровень 4,6%. «Если доходность превысит этот порог, мы можем увидеть дальнейший рост до 5%, что будет серьезным испытанием для рынка», — заявил эксперт, отметив, что причиной роста стала политика Федеральной резервной системы (ФРС), которая замедляет снижение ставок.

Сложности в адаптации к новой реальности

Фиппс подчеркнул, что рынки продолжают приспосабливаться к менее мягкой монетарной политике. Несмотря на успехи в акциях крупных технологических компаний, общая картина американских индексов остается слабой. Инвесторы оценивают возможные последствия замедления снижения ставок ФРС, что вызывает рост осторожности.

Европейские рынки демонстрируют устойчивость

На глобальном уровне индекс MSCI, отслеживающий акции по всему миру, вырос на 0,65%, достигнув отметки 849,74. Европейский STOXX 600 также показал небольшой прирост в 0,14%, подчеркивая относительную стабильность европейских рынков на фоне волатильности в США.

Ожидания перед Рождеством

В преддверии короткой торговой недели инвесторы продолжают анализировать последствия резкой распродажи акций на прошлой неделе. Тим Гриски, старший портфельный стратег Ingalls & Snyder, отметил, что неопределенность остается высоким риском. «Инвесторов беспокоит экономическая ситуация, вероятность ошибок со стороны ФРС и вопросы о том, какие шаги предпримет Дональд Трамп после своей инаугурации», — сказал он.

Баланс между рисками и возможностями

Рынок находится в сложной фазе, когда позитивные движения в отдельных секторах сталкиваются с общими опасениями по поводу экономической стабильности и дальнейших действий регуляторов. Влияние макроэкономических факторов продолжает определять настроение инвесторов, создавая условия для осторожной торговли в ближайшие дни.

Рынок облигаций на подъеме: доходность продолжает расти

Американский рынок казначейских облигаций демонстрирует рост доходности, достигнув рекордных значений с конца мая. Эти изменения сопровождаются активной продажей краткосрочных и среднесрочных долговых обязательств Министерством финансов США, что задает тон рынку на текущей неделе.

Рекорды доходности

Доходность 10-летних облигаций США выросла на 6,7 базисных пункта, достигнув уровня 4,591%, что выше пятничного значения в 4,524%. Аналогичную динамику показали 30-летние облигации, доходность которых увеличилась на 6,3 базисных пункта до 4,779%. Этот рост подчеркивает напряжение на долговом рынке, вызванное активной эмиссией казначейских обязательств.

Аукционы пользуются спросом

В понедельник состоялась успешная продажа двухлетних облигаций на сумму 69 миллиардов долларов, что стало частью более крупного плана по размещению купонов на 183 миллиарда долларов в течение недели. Высокий спрос на эти облигации свидетельствует о стабильной заинтересованности инвесторов в коротких сроках погашения.

Доходность двухлетних облигаций, которые обычно реагируют на ожидания относительно политики Федеральной резервной системы, увеличилась на 3 базисных пункта, достигнув 4,342% против 4,312% в пятницу.

Доллар укрепляет позиции

На фоне роста доходности облигаций укрепился и доллар. Индекс доллара, который отражает его стоимость по отношению к корзине основных валют, вырос на 0,27% до отметки 108,08.

Евро ослаб на 0,22%, опустившись до $1,0406, в то время как японская иена также потеряла позиции: доллар укрепился по отношению к ней на 0,45%, достигнув 157,12.

Взгляд на рынок

Рост доходности казначейских облигаций и укрепление доллара подчеркивают напряженность на финансовых рынках. Инвесторы внимательно следят за действиями Министерства финансов и сигналами Федеральной резервной системы, оценивая их влияние на долгосрочные перспективы экономики. В условиях повышенной активности рынка долговых обязательств доллар продолжает оставаться безопасной гаванью для инвесторов.

Сырьевые рынки в ожидании: нефть и золото теряют в цене

Торговая активность на сырьевых рынках снизилась на фоне приближающихся праздников. Опасения по поводу избыточного предложения нефти в следующем году, а также укрепление доллара оказали давление на цены.

Нефть под давлением

Цены на нефть завершили день с небольшим снижением. Американская сырая нефть (WTI) опустилась на 22 цента (-0,32%), достигнув $69,24 за баррель. Brent, эталонный сорт для мирового рынка, потерял 31 цент (-0,43%), опустившись до $72,63 за баррель.

Укрепление доллара делает нефть менее привлекательной для иностранных покупателей, что усиливает давление на цены. Кроме того, растут опасения по поводу избыточного предложения на фоне признаков замедления мировой экономики.

Золото отступает

Рынок драгоценных металлов также ощутил влияние сильного доллара и растущей доходности казначейских облигаций США. Спотовое золото снизилось на 0,39%, до отметки $2610,66 за унцию, в то время как фьючерсы на золото в США упали на 0,67%, достигнув $2611,10 за унцию.

Высокая доходность облигаций делает инвестиции в золото менее привлекательными, особенно в условиях праздничного затишья на рынках.

Снижение цен на нефть и золото подчеркивает общую неопределенность на сырьевых рынках. Инвесторы находятся в ожидании новостей о возможных изменениях в политике добычи нефти со стороны стран ОПЕК+ и реакции рынков на макроэкономические факторы.

Для золота дальнейшая динамика будет зависеть от курса доллара и доходности облигаций, а также от общего настроения на финансовых рынках в начале нового года.