*) см. также: “орговые индикаторы InstaForex по S&P500 (SPX)

јмериканский фондовый рынок начал текущую неделю в услови€х повышенной волатильности. »ндекс S&P500 демонстрирует коррекционное снижение и формирует предпосылки дл€ закрыти€ недели в отрицательной зоне. ќсновным драйвером давлени€ стали новые тарифные риски, спровоцированные за€влени€ми президента —Ўј ƒональда “рампа, а также рост напр€жЄнности в отношени€х между —Ўј и странами ≈вропейского союза.

¬ центре внимани€ инвесторов оказались за€влени€ Ѕелого дома о введении новых импортных тарифов на продукцию р€да ключевых европейских государств (с 1 феврал€ Ч 10% пошлины на товары из восьми европейских стран, с 1 июн€ Ч возможное повышение тарифов до 25%). ”словием отмены мер названы политические договорЄнности по √ренландии.

≈вропейские власти, в свою очередь, обсуждают ответные меры на сумму до 93 млрд евро, включа€ ограничени€ дл€ американских компаний и применение ранее неиспользуемых механизмов экономического давлени€. Ёти событи€ привели к падению котировок многих крупных предпри€тий —Ўј, работающих с европейскими поставщиками и партнерами, усилива€ общее негативное настроение инвесторов.

–ынок воспринимает происход€щее как риск начала новой тарифной войны, что усиливает распродажи в производственном и экспортно-ориентированном секторах экономики —Ўј.

ѕоследстви€ за€вленной тарифной политики могут иметь далеко идущие экономические последстви€:

- ѕовышение цен на потребительские товары, импортируемые из ≈вропы.

- –ост издержек производства дл€ американских корпораций, завис€щих от европейского сырь€ и комплектующих.

- ¬озможное обострение конфронтации между —Ўј и ≈вросоюзом, ведущее к дальнейшему снижению довери€ и замедлению глобального экономического роста.

Ёти факторы делают перспективы развити€ рынка крайне непредсказуемыми, увеличива€ нагрузку на финансовые институты и инвестиционные портфели участников рынка.

–еакци€ фондового и долгового рынков

Ќегативный фундаментальный фон отразилс€ не только на фондовом рынке, но и на рынке облигаций:

- доходность 10-летних US Treasuries выросла до 4,25%,

- доходность 20-летних бумаг подн€лась выше 4,79%,

- 30-летние облигации приблизились к 4,84%.

ƒоходность государственных облигаций растет вслед за общим уровнем тревожности, демонстриру€ тенденцию к повышению доходности долгосрочных казначейских об€зательств. –ост доходностей усиливает давление на акции, поскольку увеличивает стоимость заимствований и снижает привлекательность рискованных активов, свидетельству€ о стремлении инвесторов защитить капитал путем размещени€ средств в менее рискованные активы.

–оль ‘–— и ожидани€ по процентным ставкам

’от€ тарифна€ тема временно вышла на первый план, инвесторы продолжают также учитывать фактор ‘едеральной резервной системы —Ўј.

— одной стороны:

- ранее именно тарифы стали причиной, по которой ‘–— отказывалась от быстрого см€гчени€ политики;

- регул€тор уже на следующей неделе объ€вит решение по ставке.

— другой стороны:

- на рынке растут ожидани€, что во второй половине года ‘–— может ускорить цикл снижени€ ставок;

- обсуждение возможной смены главы ‘–— усиливает неопределЄнность, но пока не мен€ет базовый сценарий сохранени€ политики до середины года.

Ётот баланс факторов формирует нестабильную, но управл€емую коррекцию в индексе S&P500.

“ехническа€ картина

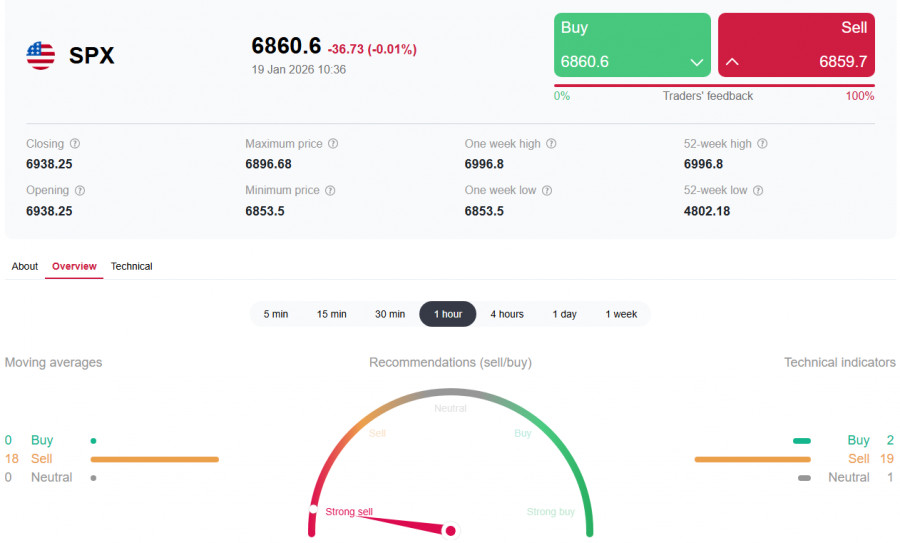

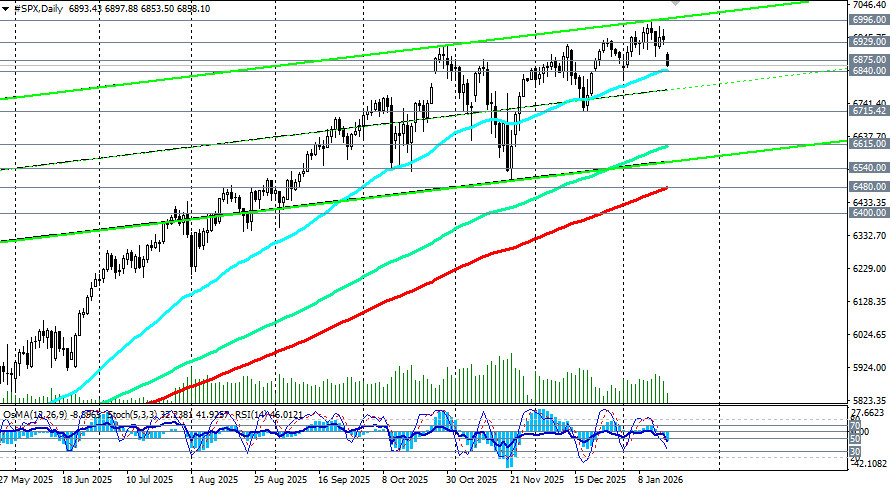

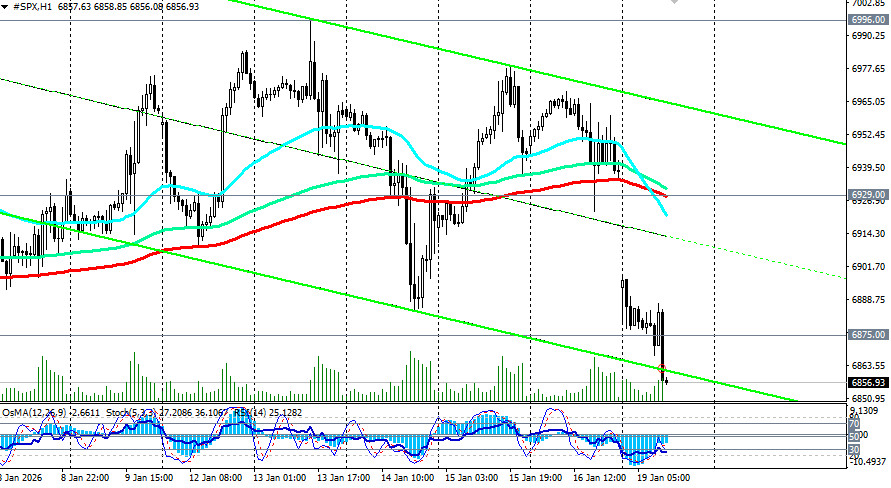

‘ьючерсы на индекс широкого рынка американской экономики S&P500 корректируютс€ к отметке 6855.00 в первой половине европейской торговой сессии, двига€сь в сторону важного уровн€ поддержки 6840.00 (≈ћј50 на дневном графике цены) после того, как сегодн€шние торги открылись с довольно большим ценовым разрывом (гэпом).

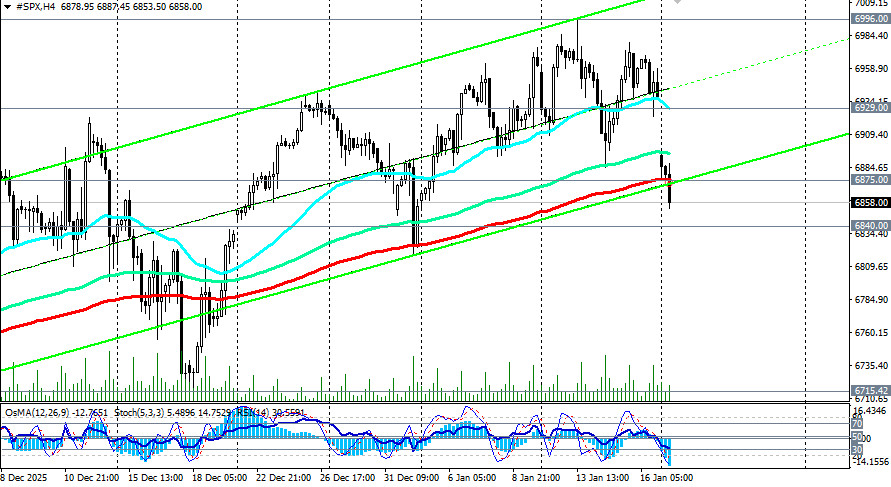

÷ена пробила важный краткосрочный уровень поддержки 6875.00 (≈ћј200 на 4-часовом графике), а технические индикаторы (в нашем случае это Ц RSI, OsMA, —тохастик) на таймфреймах с 1-часового по дневной развернулись на короткие позиции. ѕробой же поддержки 6840.00 может усилить давление и привести к снижению в зону 6715.00 Ц 6615.00 (≈ћј144 на дневном графике). —опротивление расположено в зоне 6929.00 (≈ћј200 на 1-часовом графике) Ц 7000.00, где ранее проходила фиксаци€ прибыли.

ѕока индекс удерживаетс€ выше 6840.00 (EMA50), текущее движение можно рассматривать как коррекцию в рамках более широкого восход€щего тренда.

ѕерспективы и сценарии развити€

ќсновной сценарий

ѕри сохранении тарифной риторики и роста доходностей:

- S&P500 может продолжить коррекцию,

- недел€ с высокой веро€тностью закроетс€ в отрицательной зоне,

- рынок будет закладывать риски ухудшени€ мировой торговли.

јльтернативный сценарий

¬ случае см€гчени€ риторики и по€влени€ сигналов деэскалации:

- индекс способен стабилизироватьс€ выше 6875.00,

- возможно возвращение к диапазону 6929.00 Ц 7000.00,

- фокус инвесторов вновь сместитс€ к корпоративной отчЄтности и политике ‘–—.

»тог

»ндекс S&P 500 в насто€щий момент находитс€ под давлением геополитических и торговых рисков, которые усиливают волатильность и повышают осторожность инвесторов. Ќесмотр€ на негативный новостной фон, рынок пока сохран€ет структурную устойчивость, а текущее снижение выгл€дит как фаза переоценки рисков, а не начало полноценного разворота.

¬ ближайшие дни ключевыми драйверами останутс€ тарифные за€влени€, реакци€ ≈— и сигналы от ‘–—, которые определ€т, станет ли коррекци€ глубже или рынок найдЄт точку стабилизации.

ѕрогнозы и рекомендации инвесторам

»з-за общей нестабильной обстановки на мировом финансовом рынке инвесторам рекомендуетс€ про€вл€ть осторожность и осмотрительность при формировании инвестиционных портфелей. ќсобое внимание удел€етс€ диверсификации активов и выбору надежных инструментов хеджировани€ риска.

роме того, сохран€етс€ высокий интерес к инвестици€м в защитные активы, такие как драгоценные металлы, которые традиционно демонстрируют положительную динамику в периоды повышенной рыночной неопределенности.

“аким образом, предсто€щие дни (а то и мес€цы) могут стать испытанием дл€ устойчивости мировой экономики и финансовых институтов, подчеркива€ необходимость тщательного анализа текущих рыночных реалий и разработки эффективных механизмов защиты капитала.