Ђ¬ наши планы не входит ждать, пока что-то сломаетс€, а затем пытатьс€ это исправитьї, Ц за€вил сегодн€ глава ‘–— —Ўј ƒжером ѕауэлл. Ќа первый взгл€д, эти слова несколько противоречат итогам двухдневного заседани€ американского регул€тора. ¬едь политики сохранили ставку по федеральным фондам на максимуме за 20 лет (5,25% Ц 5,00%) седьмой раз подр€д. “о есть как раз решили именно подождать...

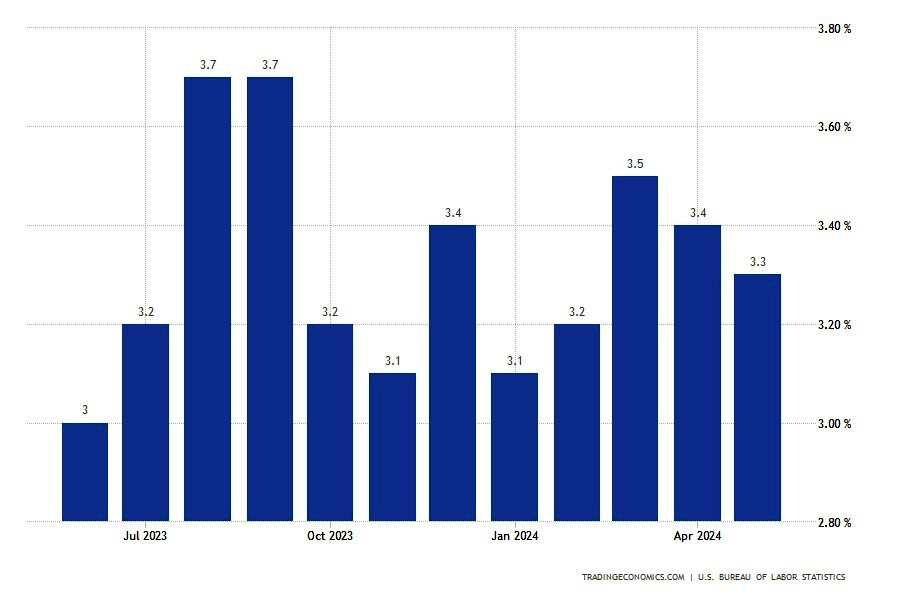

ƒаже несмотр€ на опубликованные в этот же день несколькими часами раньше отчеты по инфл€ции. ќни показали, что рост цен в —Ўј неожиданно замедлилс€ до самого низкого уровн€ за три последних мес€ца. ¬ то врем€ когда прогнозы ожидали повторени€ апрельского показател€ в 3,4%, инфл€ци€ в годовом исчислении упала до 3,3% (график 1). Ѕазовый компонент тоже замедлилс€ до самого низкого уровн€ с апрел€ 2021 года (3,4%).

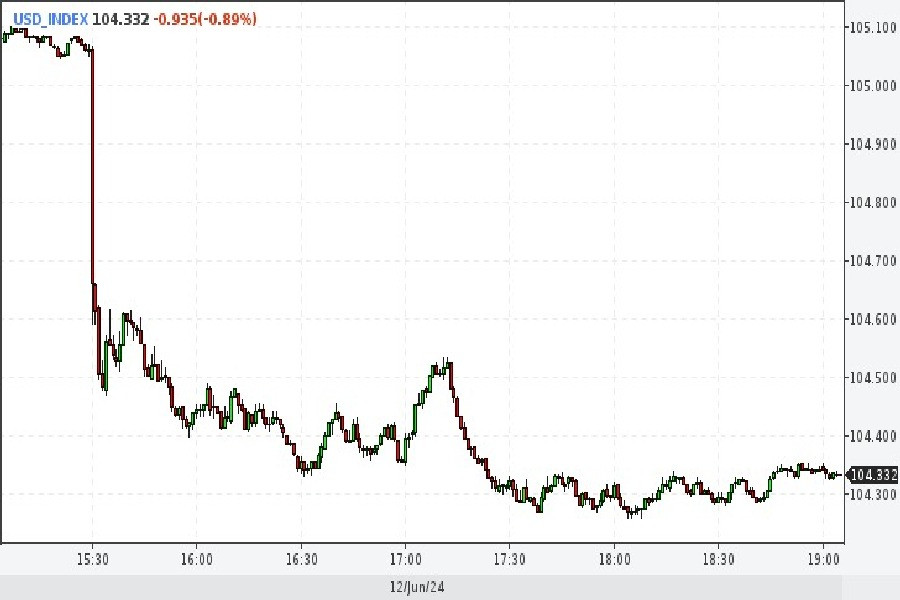

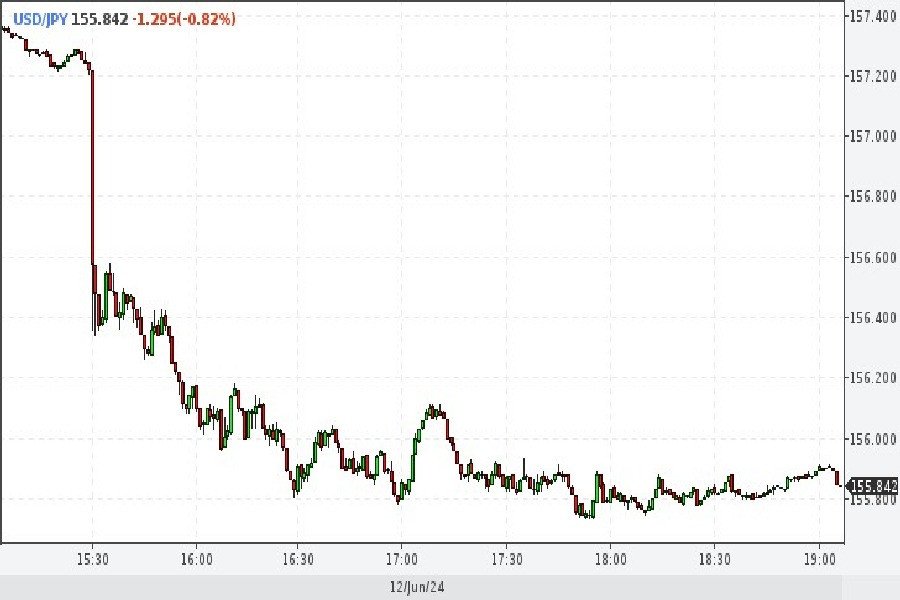

ќ том, какой шок пережил доллар —Ўј за эти несколько часов, можно судить не только по его котировкам (график 2). «а этот короткий период гринбек:

- был самой слабой валютой в группе G10 (по 1% прибавили в паре с ним шведска€ и норвежска€ кроны, а также австралийский и новозеландский доллары)

- потер€л в цене против всех основных конкурентов по корзине валют

- подешевел более чем к половине валют стран с развивающимис€ экономиками

ѕри этом на фоне просевшего доллара —Ўј уверенно дорожали нефть, алюминий, медь, никель, золото, серебро...

Ќужно ли говорить, что обновленный точечный график ‘–— —Ўј, а также комментарии главы ведомства стали своеобразным ушатом холодной воды дл€ гор€чих прогнозов по скорому снижению ставки. ƒело в том, что американского ÷ентробанка более правильным критерием инфл€ции €вл€ютс€ базовые цены, а не общий потребительский индекс. ј этот показатель (CPI) в мае не изменилс€ по сравнению с апрелем и составил 3,3%. ј целевой уровень ÷ентробанка —Ўј Ц это 2%.

» скорее всего, именно это отставание имел в виду ƒжером ѕауэлл, когда говорил, Ђчто будет уместно не ослабл€ть политику до тех пор, пока мы не будем более уверены в инфл€цииї. Ќа своей пресс-конференции он признал, что инфл€ци€ в стране существенно снизилась, но остаетс€ слишком высокой. ј прогресс ее снижени€ оказалс€ более медленным, чем ожидалось.

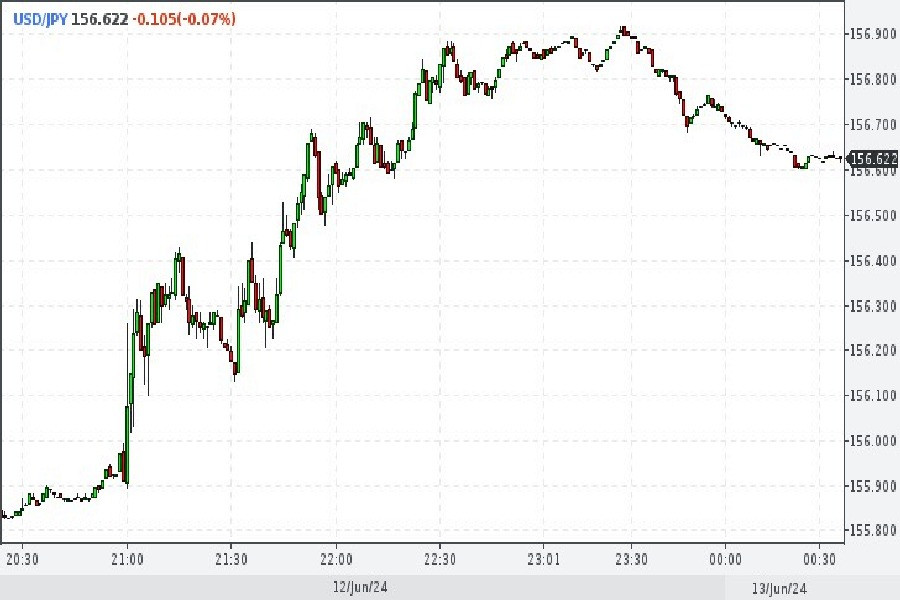

¬от еще несколько ключевых цитат из речи главы ‘–—, определивших столь резкий разворот на графике доллара в конце торговой среды (график 3):

- Ђя не собираюсь называть даты снижени€ ставокї.

- Ђћы хорошо осознаем двусторонние риски, с которыми сталкиваемс€, и пытаемс€ ими управл€тьї.

- Ђћы рассмотрим совокупность данных по труду, экономическому росту и инфл€ции, чтобы начать снижение ставокї.

стати, точечна€ диаграмма вообще стала €стребиным сюрпризом дл€ рынка. ќжидалось, что регул€тор снизит прогнозы по снижению ставки с трех до двух. ќднако ‘–— пошла по более жесткому варианту, оставив вместо трех только одно сокращение-2024.

ƒругими словами, потребуетс€ еще несколько мес€цев, прежде чем ‘–— —Ўј вообще начнет рассматривать возможность снижени€ процентных ставок. ј с учетом очень сильных майских NonFarm Payrolls возникает вопрос, насколько ограничительной на самом деле €вл€етс€ монетарна€ политика в —Ўј.

стати, накануне ƒжером ѕауэлл получил открытое письмо от нескольких сенаторов. ¬ нем содержалс€ призыв к главе ‘едеральной резервной системы снизить процентную ставку вслед за ≈вропой и анадой. јвторы послани€ предупредили, что дальнейшее ужесточение политики регул€тора грозит стране рецессией. Ќо дл€ —Ўј это слово пока никак не св€зано с реальным положением дел.

ј вот япони€ знакома с рецессией очень хорошо. ¬ конце прошлого года экономика страны только чудом избежала технической рецессии. ƒа и с третьим местом в мировом топе пришлось расстатьс€, уступив его √ермании. » вот теперь Ѕанк японии ждет новое испытание Ц решение по ставке, которое нужно прин€ть 15 июн€.

ѕравда, прогнозы не оставл€ют регул€тору много места дл€ маневра. ак ожидаетс€, Ѕанк японии также сохранит процентные ставки на стабильном уровне. ќднако слаба€ иена и огромный госдолг заставл€ют финансовое ведомство буквально балансировать на канате. ¬едь нужно одновременно:

- избежать непреднамеренных распродаж иены

- поддерживать рост и предотвращать беспор€док на рынках государственных облигаций

ќба эти актива очень сильно завис€т от ставки ‘–— —Ўј. „ем выше доходность трежерис (американских казначейских облигаций), тем дешевле торгуютс€ их €понские Ђколлегиї.

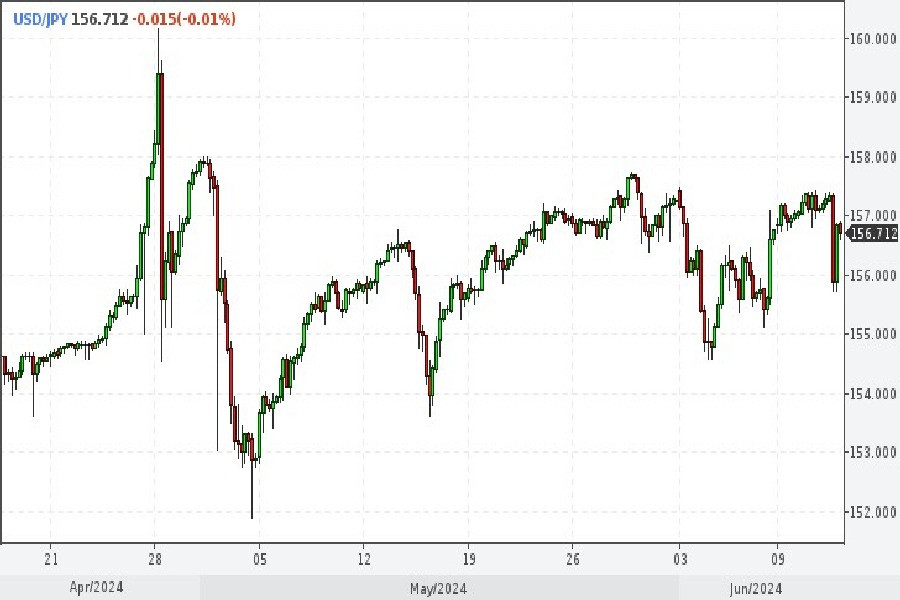

—оответственно, доллар, который выигрывает на доходности трежерис, тоже подавл€ет иену. ѕричем так сильно, что ее падение до 34-летнего минимума в 160,245 за доллар в конце апрел€ (график 4) спровоцировало несколько раундов официальной €понской интервенции на ‘орексе на общую сумму 62,26 млрд долларов. ѕоэтому Ѕанк японии, веро€тно, обсудит сокращение покупки облигаций, чтобы предотвратить давление со стороны продавцов иены.

ќднако при этом регул€тор пытаетс€ как-то Ђумоститьс€ на двух стуль€хї:

- реальном росте зарплат и цен

- желаемом снижении инфл€ции (в идеале Ц до 2%)

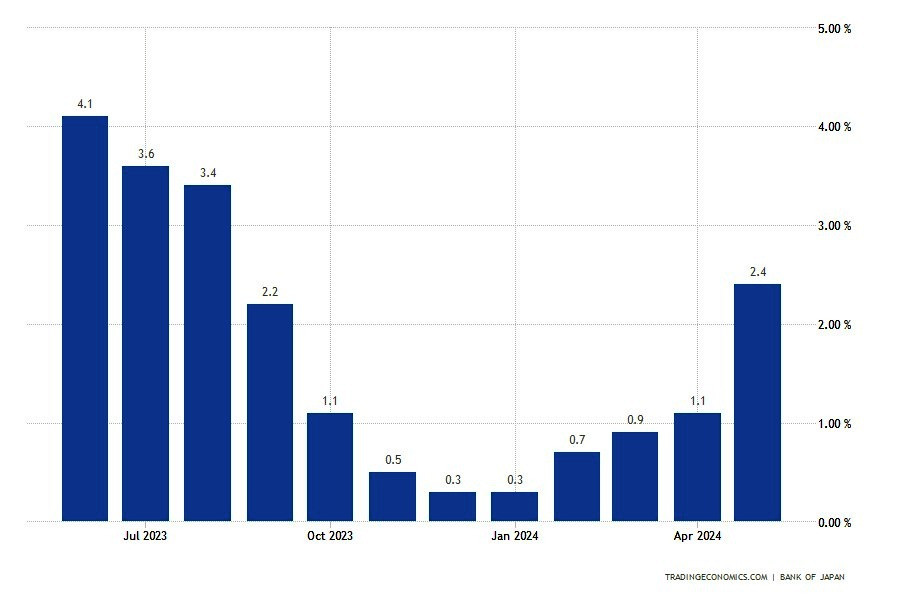

ак показали опубликованные на этой неделе отчеты, оптова€ инфл€ци€ в японии в мае подскочила самыми быстрыми годовыми темпами за дев€ть мес€цев. »ндекс цен на корпоративные товары в мае вырос на 2,4% при прогнозе в 2,0% (график 5). “о есть слаба€ иена тоже оказывает повышательное давление на цены, увеличива€ стоимость импорта сырь€.

»ндекс, измер€ющий цены на импортные товары в иенах, вырос на 6,9%. ƒл€ сравнени€ Ц в апреле его рост составл€л 6,6%.

“ак что решение Ѕанка японии о том, как скоро повысить процентные ставки, осложнилось еще больше.

1. ¬едь рост цен может снизить потребление и шансы на достижение 2-процентной инфл€ции.

2. ¬ысокие цены застав€т €понцев покупать меньше товаров, а это снизит потребительский спрос.

3. ѕадение спроса потребителей Ц пр€мой путь к снижению экономического роста (то есть рецессии).

» при этом эксперты считают, что потребительска€ инфл€ци€ существенно не замедлитс€, ведь оптовые цены уже выросли, а энергоносители, как ожидаетс€, тоже летом резко подорожают. “ак что Ѕанку японии придетс€ сначала дождатьс€ повышени€ заработной платы и роста потреблени€, прежде чем снова повышать ставки. ќжидаетс€, что в п€тницу он сохранит неизменной свою краткосрочную целевую процентную ставку в диапазоне от 0% до 0,1%.

Ќапомним, что повышение ставки дл€ €понского регул€тора Ц дело очень новое. ¬едь только в марте этого года он ушел от своей радикальной программы стимулировани€, которой придерживалс€ восемь лет. ѕри этом политики во главе с адзуо ”эдой наде€лись, что экономические услови€ будут способствовать неуклонному движению инфл€ции к 2%. » большие надежды возлагалась на заокеанских партнеров Ц ‘–— —Ўј, которые должны были уже летом начать переход к более м€гкой монетарной политике. Ќо все пошло не по плану...

¬ последних прогнозах, сделанных в апреле, Ѕанк японии указал, что в новом финансовом году (началс€ 1 апрел€) базова€ потребительска€ инфл€ци€ ожидаетс€ на уровне 2,8%. ј затем (в 2025 и 2026 финансовых годах) замедлитс€ до 1,9%. ѕри этом глава ведомства адзуо ”эда за€вил, что регул€тор будет повышать ставки и дальше, если почувствует большую уверенность в том, что базова€ инфл€ци€ останетс€ на 2-процентном уровне.

ј что же в таком случае ждет €понскую иену?

ак видим, после выхода отчетов о пониженной инфл€ции в —Ўј ее курс резко укрепилс€ (график 6). ќднако полет иены был недолог, даже несмотр€ на более высокие, чем ожидалось, внутренние данные по инфл€ции.

ј у Ѕанка японии пока в распор€жении есть один инструмент дл€ укреплени€ иены Ц это сокращение ежемес€чных покупок своих гособлигаций. ѕо крайней мере, на прошлой неделе адзуо ”эда за€вил, что огромный баланс госбондов будет сокращатьс€. Ќо сроки остаютс€ неопределенными. ¬озможно, более четкие ориентиры рынки получат как раз после заседани€ в п€тницу. Ќапомним, что сейчас на балансе Ѕанка японии находитс€ гособлигаций на сумму около 5 трлн долларов. ј ежемес€чные их покупки провод€тс€ на сумму 38 млрд долларов.

ѕри этом мартовское решение прекратить отрицательные ставки не смогло обратить всп€ть нисход€щий тренд иены. ¬едь он вызван, главным образом, огромным расхождением процентных ставок —Ўј и японии. » в ближайшие несколько мес€цев в этом плане ничего не изменитс€. ѕо крайней мере Ц со стороны ‘–— —Ўј. ј в это врем€ Ѕанк японии ожидает, что запланированные налоговые льготы и повышение заработной платы поддержат потребление... » далее по списку.

Ќо ожидание это безм€тежным не назовешь. Ќапример, вход€щий в управление ÷Ѕ —ейджи јдачи за€вил в мае, что €понска€ экономика находитс€ €вно не в лучшей форме. ј его коллега “оЄаки Ќакамура оказалс€ еще более пессимистичен, указав, что в последнее врем€ потребление находитс€ в стагнации: Ђ—уществует веро€тность, что инфл€ци€ не достигнет 2% до 2025 финансового года и далее, если потребление упадет и отобьет у компаний желание повышать ценыї.

¬ то же врем€ министр финансов японии —юничи —удзуки за€вил во вторник, что важно продолжать усили€ по достижению экономического роста и достижению финансового здоровь€, чтобы сохранить доверие к налогово-бюджетной политике страны. ак показали опросы экономистов, большинство из них ожидают, что Ѕанк японии примет решение начать сокращение ежемес€чных покупок облигаций. » это будет €стребиный сигнал, который поддержит иену.

“ем не менее пока €понска€ пара сохран€ет бычий настрой. ≈е цена консолидируетс€ в рамках восход€щего канала 156,6Ц156,9 (график 7). —ущественное преп€тствие заметно на психологическом уровне 158,0. ѕоэтому его прорыв направит пару в сторону технического сопротивлени€ 158,8. Ќапомним, что самый высокий уровень за более чем тридцать лет дл€ €понской пары расположен у отметки 160,32. — другой стороны, нижн€€ граница восход€щего канала проходит вдоль линии 155,03 иены за доллар —Ўј.

какому краю прибьет иену волна волатильности, мы увидим уже утром 15 июн€.