ѕокупатели европейской валюты так и не сумели ничего предложить во вторник после слабых отчетов по активности сектора услуг еврозоны, однако и покупатели американского доллара также не настаивали на дальнейшем падении пары EUR/USD. ¬ результате торговл€ велась весь день в узком боковом канале. Ѕританский фунт подобралс€ к мес€чным максимумам после хорошего отчета по индексу PMI дл€ сферы услуг. Ќо, прежде чем разобратьс€ с фундаментальной статистикой, думаю, будет уместным сказать пару слов о том, что там происходит в —енате —Ўј и о чем так €ростно говорил представитель ‘едеральной резервной системы ƒжеймс Ѕуллард.

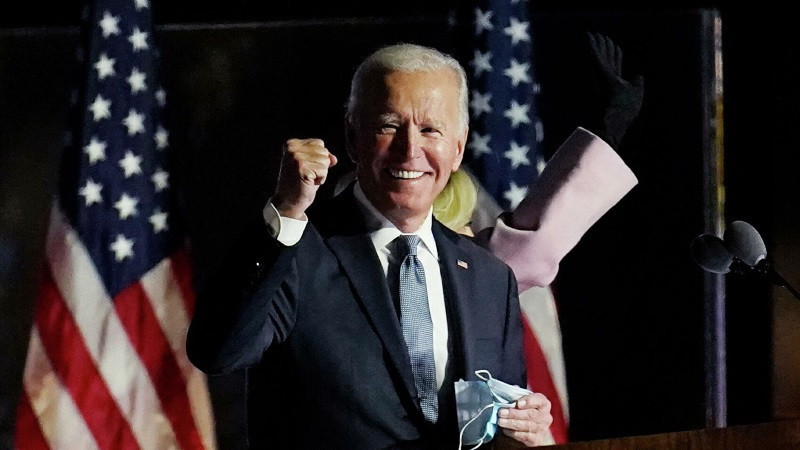

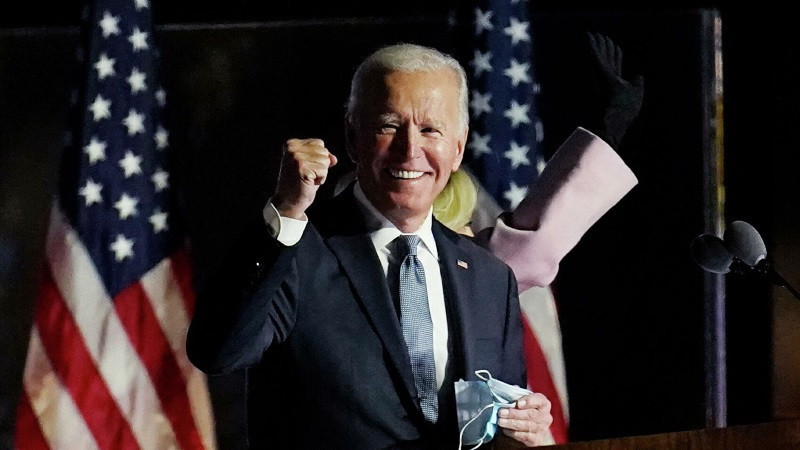

¬нимание рынков привлекло виртуальное выступление президента ƒжо Ѕайдена, который вновь попыталс€ примерить прогрессивных демократов с их более умеренными коллегами. Ѕайден за€вил группе прогрессивных сторонников и членам руководства ѕалаты представителей, что он готов установить пределы расходов по некоторым его социальным программам, чтобы снизить общую стоимость его нового плана расходов. ¬о врем€ виртуальной встречи президент —Ўј отметил, что готов пойти на снижение расходов и согласилс€ на диапазон от 1,9 триллиона до 2,2 триллиона долларов (по сравнению с первоначально предложенными 3,5 триллиона долларов). Ѕелый дом рассчитывает, что именно на эту сумму можно будет получить согласие двух центристских демократов из —ената, ƒжо ћанчина из «ападной ¬ирджинии и ирстена —инема из јризоны. »менно эти голоса будут иметь решающее значение дл€ прин€ти€ нового законопроекта по расходам на инфраструктуру и социальные нужды американцев. ћанчин также выступил за проверку необходимости некоторых программ, разработанных в интересах американцев со средним и низким доходом. ¬ ближайшее врем€ ожидаетс€ встреча президента —Ўј с умеренными демократами ѕалаты представителей.

ћногие трейдеры и инвесторы возлагают большую надежду на Ѕайдена, который в последнее врем€ принимает активное участие, чтобы преодолеть разногласи€ между прогрессивными и умеренными демократами по поводу размеров и масштабов программы поддержки экономики. “упикова€ ситуаци€, в которой сейчас наход€тс€ демократы, ставит под угрозу весь пакет, который охватывает расходы на инициативы в области здравоохранени€, уход за престарелыми, детьми и рост налогов дл€ богатых американцев и корпораций. Ёто оказывает дополнительное давление на фондовый рынок, который в сент€бре переживал не самое лучшее врем€.

“акже вчера прошла встреча спикера ѕалаты представителей Ќэнси ѕелоси и лидера большинства в —енате „ака Ўумера. Ќа ней присутствовал экономический советник Ѕайдена Ѕрайана ƒиза и советник по внутренней политике —ьюзан –айс. Ќа встрече обсуждалс€ экономический пакет, и, по последним слухам, так как результаты беседы не раскрываютс€, был достигнут прогресс по многим вопросам.

Ѕойтесь инфл€ции

¬чера в ходе интервью представитель ‘едерального резервного банка —ент-Ћуиса высказал беспокойство по поводу резкого роста инфл€ции в этом году, что может создать новую психологию ценообразовани€, так как €сно видно, что и предпри€ти€, и потребители постепенно привыкают к росту цен, что создает значительные риски дл€ экономики в 2022 году. Ђя обеспокоен измен€ющимс€ менталитетом, который складываетс€ у потребителей и компаний в отношении цен, а также той относительной свободы, с которой компании легко перекладывают свои дополнительные расходы на клиентовї, Ц сказал Ѕуллард. Ђ¬ течение многих лет в —Ўј такой маневр выходил за рамки допустимогої. ѕо мнению Ѕулларда, раньше производители понимали: если они поднимут цены, потер€ют долю рынка Ч это повредит их бизнесу. ѕотребители также искали места с более дешевыми товарами и услугами, что создавало добросовестную и здоровую конкуренцию. —ейчас така€ практика на грани риска.

Ќапомню, что, по последим данным, инфл€ци€ выросла в августе на 3,6%, и это без учета волатильных категори€ товаров. Ѕуллард также отметил, что базова€ инфл€ци€ в 2022 году может оказатьс€ намного выше целевого значени€ ‘–— в 2,0% и подниметс€ до 2,8%. » хоть Ѕуллард не принимает участи€ в голосовании по вопросам денежно-кредитной политики, сейчас он €вл€етс€ одним из наиболее агрессивных политиков в ÷ентральном банке —Ўј. 22 сент€бр€ председатель ‘–— ƒжером ѕауэлл, выступа€ перед журналистами после заседани€ FOMC, сказал, что ÷ентральный банк может начать сокращать ежемес€чные покупки активов на 120 миллиардов долларов уже в но€бре этого года и завершить процесс к середине 2022 года. —корей всего, к этому времени будет прин€то решение о повышении процентных ставок, однако произойти это может и гораздо раньше, если инфл€ционна€ спираль начнет раскручиватьс€ с новой силой.

„то касаетс€ фундаментальной статистики, то, как € отмечал выше, данные по еврозоне немного разочаровали трейдеров, что ограничило восход€щий потенциал европейской валюты. –ост частного сектора еврозоны замедлилс€ второй мес€ц подр€д, поскольку нехватка ресурсов преп€тствовала выпуску продукции как в обрабатывающей промышленности, так и в секторе услуг. ¬ отчете IHS Markit сказано, что окончательный составной индекс PMI упал до 56,2 пункта в сент€бре с 59,0 пункта в августе. “ем не менее значение выше 50,0 указывает на рост. Ђ’от€ на данный момент общие темпы роста остаютс€ относительно стабильными по историческим меркам, экономика входит в последний квартал года по траектории замедлени€ ростаї, Ц отметили в IHS Markit. ƒанные по индексу менеджеров дл€ сферы услуг указали на снижение показател€ до 56,4 пункта с 59,0 пункта в предыдущем мес€це. »сследование показало, что темпы роста новых заказов были довольно слабыми.

Ќеудивительно, что на этом фоне частный сектор √ермании рос самыми медленными темпами с феврал€ этого года. “ам составной индекс снизилс€ до 55,5 пункта с 60,0 пункта в августе. »ндекс деловой активности в сфере услуг опустилс€ до 56,2 пункта. —оставной индекс ‘ранции в сент€бре составил 55,3 пункта. ќдна »тали€ продемонстрировала рост.

ѕрежде чем поговорить об аналогичных показател€х в —Ўј, необходимо несколько слов сказать о рекордном росте дефицита торгового баланса —Ўј, который увеличилс€ до рекордного уровн€ в августе из-за резкого роста импорта потребительских и промышленных товаров. —огласно данным ћинистерства торговли —Ўј, дефицит подскочил на 4,2%, до 73,3 млрд долларов с пересмотренных в июле 70,3 млрд долларов. Ёкономисты ожидали показател€ на уровне 70,8 миллиарда долларов. –ост импорта товаров и услуг в августе подскочил на 1,4%, до рекордных 287 миллиардов долларов, при этом экспорт вырос лишь на 0,5%, до 213,7 млрд долларов.

» теперь несколько слов об отчете »нститута управлени€ поставками, в котором зафиксирован неожиданный рост активности в секторе услуг —Ўј, что еще раз подтверждает серьезные темпы экономического восстановлени€ даже осенью этого года. ¬ отчете ISM указано, что индекс PMI в сфере услуг вырос до 61,9 пункта в сент€бре с 61,7 пункта в августе, при этом экономисты ожидали, что индекс снизитс€ до 60,0 пункта. ќчевидно, что всплеск темпов роста в сент€бре продолжил текущий период сильного роста в секторе услуг.

„то касаетс€ технической картины пары EURUSD, то быки ничего вчера не сделали, чтобы пробитьс€ выше сопротивлени€ 1.1625, что открыло бы им пр€мую дорогу на уровень 1.1660. лючевой задачей остаетс€ защита поддержки в районе 16-й фигуры, от которой покупатели рисковых активов постараютс€ выстроить восход€щую тенденцию, направленную на прорыв сопротивлени€ 1.1625. Ћишь выход за пределы этого диапазона зат€нет в рынок новых игроков, став€щих на продолжение роста рисковых активов. ѕри прорыве минимума 1.1600, скорей всего, мы увидим более крупную распродажу торгового инструмента в район 1.1565.

GBP

Ѕританский фунт сумел удержать свои позиции против доллара —Ўј после данных о том, что сектор услуг ¬еликобритании продолжал расшир€тьс€ в сент€бре этого года, а серьезные ограничени€ сн€ли инфл€ционное давление. ¬ отчете IHS Markit сказано, что индекс менеджеров дл€ сферы услуг составил в сент€бре 55,4 пункта после снижени€ в августе до 55,0 пункта. ќднако рост новых заказов замедл€етс€ четвертый мес€ц подр€д, а вот нехватка персонала, очевидно, серьезно увеличилась, что стало одной из причин топливного кризиса в ¬еликобритании. “рудности в цепочках поставок привели в сент€бре к новому витку резкого роста цен на производственные ресурсы. —оставной индекс в сент€бре оказалс€ на уровне 54,9 пункта, незначительно увеличившись с 54,8 в августе.

„то касаетс€ технической картины пары GBPUSD, то прорыв и выход за пределы крупного сопротивлени€ 1.1640 приведет к продолжению бычьей тенденции и к обновлению максимумов в районах 1.3675 и 1.3760. √оворить о возврате давлени€ на торговый инструмент можно будет только после прорыва промежуточной поддержки 1.3570, что зат€нет фунт вниз к минимумам 1.3530 и 1.3490.