Tras los datos de inflación de ayer en EE.UU., la Reserva Federal tiene una gran oportunidad de mantener una postura de halcón, pero mantenerla de una manera bastante cordial, sin tener en cuenta las expectativas del mercado. Es probable que el comité siga manteniendo las tasas de interés, dejando los costes de endeudamiento sin cambios por tercera reunión consecutiva.

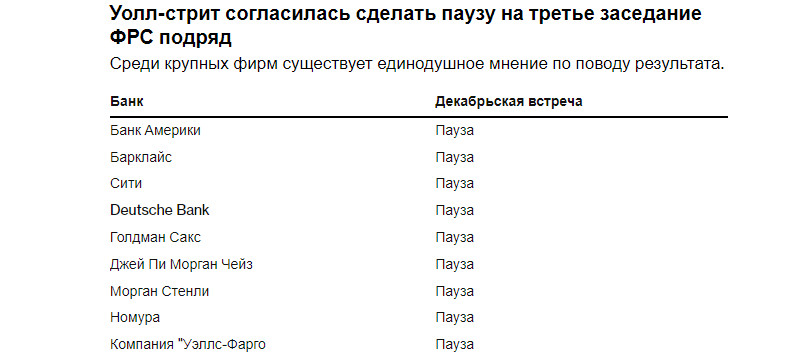

Se espera que el Comité Federal de Mercado Abierto mantenga hoy las tasas en un rango del 5,25% al 5,5% tras su reunión de política monetaria de dos días. La decisión sobre las tasas y la declaración que la acompaña se publicarán por la tarde, seguidas de un discurso del presidente Jerome Powell.

Recientemente, Powell afirmó que era demasiado pronto para decir cuándo el banco central empezaría a recortar las tasas de interés. En su lugar, el responsable de política monetaria hizo hincapié en su deseo de hacer una pausa y evaluar el impacto del aumento de los costes de endeudamiento en la economía. Cabe señalar que este tipo de declaraciones se vienen haciendo desde el otoño de este año y, dada la inflación, es poco probable que algo cambie hoy.

Está claro que, aunque la Fed ha hecho progresos, aún queda un poco más por hacer para alcanzar el nivel objetivo de alrededor del 2,0%. Por ese motivo, Wall Street se centrará específicamente en las previsiones de las tasas de interés de los funcionarios de la Fed -el llamado diagrama de puntos-, que mostrará cuándo espera el comité recortar las tasas de interés en 2024 y 2025. Los economistas prevén dos bajadas de tasas el año que viene y cinco más en 2025, pero también existe un alto grado de incertidumbre. Algunos observadores de la Fed creen que el FOMC planea recortar las tasas en un punto porcentual completo en 2024, mientras que otros no ven ningún recorte.

También será importante si el Comité ajusta o no sus previsiones de inflación. Los economistas esperan que la previsión media de inflación para 2023 caiga al 3,1% desde el 3,3% de septiembre, y que la medida preferida por la Reserva Federal (el índice de gasto de consumo personal) caiga al 3,5% desde el 3,7%.

Por cierto, el informe de ayer sobre el IPC en EE.UU. mostró que los precios subieron en noviembre de este año en comparación con octubre, favorecidos por el aumento de los costes de la vivienda y de los precios en el sector servicios. Estas cifras ponen de relieve el carácter insostenible de la vuelta a los niveles objetivo, como ha comentado recientemente el presidente de la Fed, Jerome Powell.

Los economistas también esperan que el FOMC también eleve su previsión de crecimiento económico para 2023 después de un tercer trimestre muy fuerte, al tiempo que realiza pequeños cambios en su previsión para 2024.

En cuanto a las declaraciones del FOMC, lo más probable es que la Fed mantenga su actual orientación sobre las tasas de interés, dejando abierta la posibilidad de aumentos adicionales. Esto sería una clara señal bajista para los activos de riesgo, especialmente para el euro, ya que el regulador europeo va a adoptar una postura más flexible, que conoceremos mañana.

Durante la rueda de prensa, es probable que Powell reitere su opinión de que es prematuro especular sobre una relajación de la política monetaria. Es probable que se le pregunte si está de acuerdo con el jefe de la Fed, Christopher Waller, quien ha reconocido que el banco central estaría dispuesto a considerar un recorte de las tasas si la inflación sigue cayendo. También se le preguntará por su opinión sobre las condiciones financieras, incluida la reciente caída de los rendimientos de los bonos del Tesoro estadounidense. Las respuestas del Presidente de la Fed determinarán la dirección a corto plazo del dólar estadounidense.

Cómo reaccionarán los activos de riesgo a todo esto es una cuestión complicada. Una política moderada seguramente propiciará el crecimiento, mientras que un enfoque más duro mantendrá la presión sobre los instrumentos de negociación.

En cuanto al panorama técnico del par EUR/USD, los compradores ya tienen que pensar en cómo recuperar el control del nivel de 1,0790. Si los alcistas realmente planean recuperar el mercado, también necesitan tomar rápidamente 1,0830. Desde este nivel es posible llegar a 1,0860, pero será bastante problemático hacerlo sin el apoyo de los grandes operadores. El objetivo más lejano será el máximo de 1,0890. En caso de un retroceso del instrumento comercial, solo en la zona de 1,0760 espero alguna acción seria por parte de los grandes compradores. Si no hay nadie, sería bueno esperar una actualización del mínimo de 1,0725, o abrir posiciones largas desde 1,0670.

En cuanto a las perspectivas del par GBP/USD, las cosas también están bastante complicadas con el mercado alcista. Sólo una consolidación por encima de 1,2570 devolverá la posibilidad de una corrección con una ruptura de 1,2610, dejando también la esperanza de una actualización del máximo de 1,2640. Después de eso, podemos hablar de un mayor impulso alcista de la libra hasta 1,2690. Si el par cae, los osos intentarán tomar el control de 1,2530. Si lo consiguen, una ruptura del rango asestará un duro golpe a las posiciones de los alcistas y empujará al par GBPUSD al mínimo de 1,2500 con la perspectiva de alcanzar 1,2450.