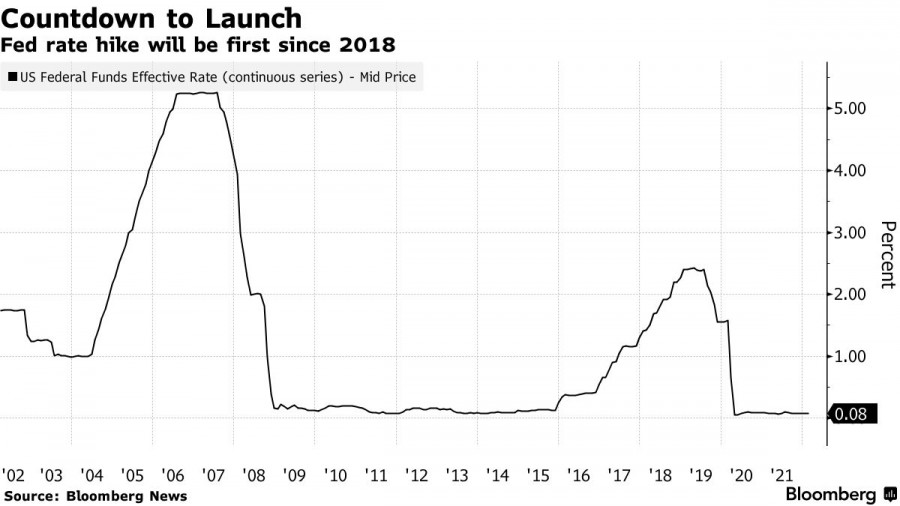

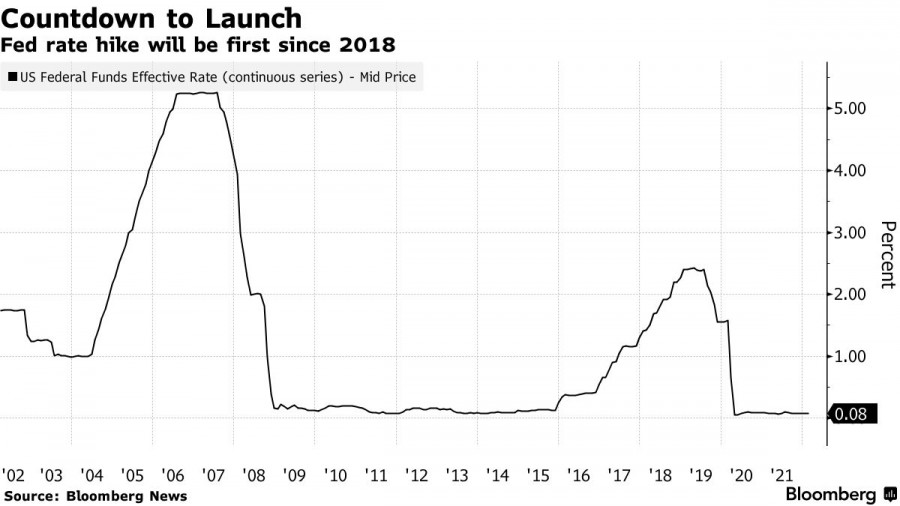

La Reserva Federal seguramente subirá las tasas de interés hoy por primera vez desde 2018. Sin embargo, esto no es una novedad para los inversores. Lo más probable es que se centren en cuán agresivo planea ser el banco central en la lucha contra la inflación más alta en cuatro décadas. Se espera que el Comité Federal de Mercado Abierto aumente las tasas en un cuarto de punto porcentual al final de su reunión de política monetaria de dos días. Inmediatamente después de eso, hablará el presidente Jerome Powell, y ahí es donde realmente comienza el "calor". A principios de este mes, Powell dijo a los legisladores que apoya el aumento de las tasas, pero la pregunta es si la Fed comenzará a actuar de manera más agresiva. De esta decisión dependerá la volatilidad de los mercados.

Los operadores esperan al menos que el comité haga una declaración en la que intentará enviar una señal alentadora sobre la capacidad de aliviar la presión inflacionaria. Muchos también hablan de cambios más serios en la política de la Fed y su programa. También se espera publicar pronósticos que puedan ser utilizados para la toma de decisiones en el futuro para inversores y operadores de mediano plazo. Lograr la estabilidad macroeconómica mientras se elevan las tasas de interés solo para combatir la inflación no es el camino correcto, especialmente en las difíciles condiciones geopolíticas actuales.

Según varios economistas, es probable que las últimas previsiones del FOMC prevean al menos cuatro aumentos de las tasas de interés en 2022 y tres en 2023. Esto será más que los tres aumentos de este año señalados en la reunión de diciembre. Sin embargo, existe cierta incertidumbre sobre los pensamientos futuros del comité. Algunos participantes del mercado ya están planeando siete aumentos de tasas en 2022, uno en cada reunión.

Las expectativas para 2024 en cuanto a las tasas de interés también serán muy importantes. Quedará claro a partir de los datos si el comité espera elevar la tasa de interés base de la Fed por encima de su nivel neutral para frenar la inflación de esta manera. De ser así, habrá muchos motivos para el pánico, ya que es obvio que no todo está tan tranquilo en el banco central como lo quieren presentar. El nivel neutral, que no acelera ni ralentiza la economía, es del 2,5%. Si la inflación sigue subiendo en el futuro, y muchos esperaban que febrero fuera el mes pico, seguido de una recesión, habrá que actuar con más dureza, lo que afectará negativamente a los mercados bursátiles pero apoyará al dólar estadounidense, que ya está bastante sobrecomprado frente a varios activos de riesgo, incluido el euro. Esto está lejos de contribuir al desarrollo de la economía estadounidense debido al fuerte aumento en el costo de las exportaciones. Teniendo en cuenta lo que está sucediendo ahora con los precios en los Estados Unidos, especialmente para el combustible, los alimentos y las facturas de servicios públicos, es obvio que el salto de febrero en el índice de precios al consumidor está lejos de ser el último y todavía está muy lejos del pico. Todo esto ralentizará la economía, empujándola gradualmente hacia la recesión. Si los precios del petróleo se mantienen por encima de los $100, no tendrá que esperar mucho para este evento.

En cuanto a la situación geopolítica. La desmilitarización de Ucrania según la versión austriaca o sueca con la preservación de su ejército, pero sin la presencia de bases militares extranjeras, se está discutiendo en las negociaciones de las delegaciones de Moscú y Kyiv y puede considerarse como una opción de compromiso, dijo el portavoz del Kremlin, Dmitry Peskov en una entrevista. Peskov se negó a dar detalles.

En cuanto a la imagen técnica del par EURUSD

Sin embargo, los alcistas del euro volvieron a la resistencia alrededor de 1,1000, lo que mantiene la demanda del instrumento comercial. Las tensiones geopolíticas en torno a Rusia y Ucrania han disminuido ligeramente, pero ahora la atención se centra en la reunión de la Reserva Federal. Los compradores de euros necesitan consolidarse por encima de 1,1040, lo que permitirá que la corrección continúe hasta los máximos: 1,1100 y 1,1160. La caída del instrumento comercial se enfrentará con compras activas alrededor de 1,0930. Sin embargo, el nivel de soporte clave sigue siendo el área de 1,0810.

En cuanto a la imagen técnica del par GBPUSD

Los compradores de la libra se han mostrado tras la reciente gran caída del par, y ahora están centrados en la resistencia de los 1,3080. La vuelta al control de este rango nos permitirá contar con una corrección más potente del par en la zona de los 1,3140 y 1,3190. Sin embargo, las perspectivas de crecimiento se ven ensombrecidas por la próxima reunión del Sistema de la Reserva Federal y el Banco de Inglaterra. Cómo se comportará el mercado en esta situación es un completo misterio, por lo que recomiendo tomar una actitud de esperar y ver y evitar toda la volatilidad e incertidumbre que se esperan en los próximos días. Si vamos por debajo de 1,3030, la presión sobre el instrumento comercial aumentará. En este caso, podemos esperar una caída a 1,2930 y la salida del instrumento comercial a nuevos mínimos: 1,2850 y 1,2790.