Каждый, кто когда-либо сталкивался с инвестированием или торговлей на финансовых рынках, знает, насколько важно понимать и предсказывать рыночные движения. Для большинства новичков мир трейдинга выглядит как нечто хаотичное, непостоянное и сложное. Однако, с годами исследований, эксперты и профессионалы отрасли разработали множество методик и подходов, позволяющих с некоторой степенью уверенности прогнозировать будущее поведение рынка.

Также рекомендуем полезный материал “Формы и методы торговли”.

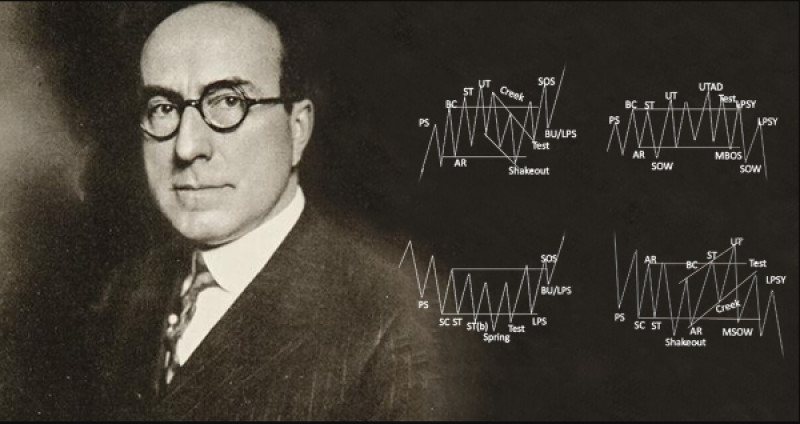

Один из наиболее уважаемых и проверенных временем методов — это метод Вайкоффа, который был разработан Ричардом Д. Вайкоффом в начале 20-го века. Что делает этот метод особенным? Он предлагает уникальный взгляд на рынок, фокусируясь на действиях его самых влиятельных участников: крупных инвесторов, корпораций и финансовых институтов.

Вместо того чтобы рассматривать рынок как абстрактное множество графиков и чисел, стратегия предлагает видеть в нем борьбу интересов, стратегические решения и, главное, возможность понять и предсказать следующие шаги китов.

В то время, когда многие трейдеры полагаются на сложные математические модели или автоматизированные системы, данная теория предлагает вернуться к основам — к пониманию того, что движет рынком на самом деле. Это подход, основанный на психологии, поведении и стратегиях реальных людей за графиками.

Разумеется, в современном мире трейдинга, где технологии и алгоритмы играют ключевую роль, кажется, что старые методы теряют свою актуальность. Однако данная стратегия, несмотря на свой возраст, продолжает оставаться востребованным и эффективным. И это не удивительно, ведь в его основе лежит глубокое понимание рыночных закономерностей и механизмов, которые остаются неизменными даже через столетия.

Сегодня мы погрузимся в увлекательный мир метода Вайкоффа, узнаем об основных принципах этого подхода, его преимуществах и недостатках, а также о том, как он может быть применен в современных условиях. Если вы ищете способ улучшить свои торговые навыки, понять рынок на более глубоком уровне или просто расширить свои знания в области финансов, этот обзор точно для вас.

Метод Вайкоффа

Это один из самых уникальных и проницательных подходов к анализу финансовых рынков. Его идеи основаны на простой, но глубокой истине: ключевые рыночные движения определяются действиями крупнейших участников, которых часто называют смарт-мани или китами.

Философия метода: В начале 20-го века американский инвестор Ричард Демиль Вайкофф пришел к выводу, что большинство маленьких инвесторов сталкиваются с потерями из-за неспособности понять действия крупных игроков. Он верил, что если бы индивидуальные инвесторы могли считывать и интерпретировать действия опытных инвесторов, они были бы в лучшем положении для принятия решений о покупке или продаже активов.

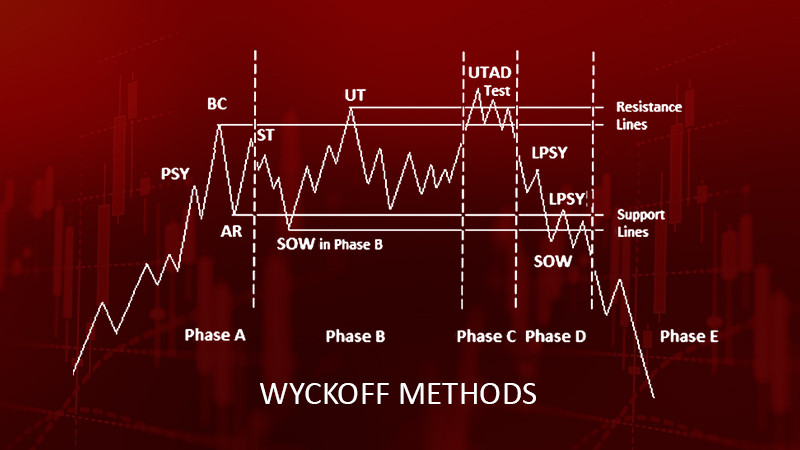

Анализ объема и цены: В сердце метода Вайкоффа лежит комбинированный анализ ценовых графиков и объемов торгов. Вайкофф утверждал, что цена и объем вместе предоставляют самую точную картину рыночной активности. Путем изучения отношений между изменениями цен и объемом торгов можно определить, находится ли актив в фазе накопления (куплен большими игроками) или в фазе распределения (продан большими игроками). Давайте рассмотрим схемы накопления и распределения Вайкоффа — столпы его стратегии.

Фазы рыночного цикла: Вайкофф выделил четыре основные фазы рыночного цикла:

- Накопление: Период, когда киты активно покупают или накапливают активы, часто после продолжительного спада.

- Рост: Этап, когда актив начинает расти в цене, после того как основное накопление завершено.

- Распределение: Здесь киты начинают продавать или распределять свои активы после периода роста.

- Спад: На этой стадии активы снижаются в цене, начавшись после основного периода распределения.

- Понимание крупных игроков: такой способ ставит в центр внимания не просто цены и объемы, но и психологию крупнейших рыночных игроков. Понимание их мотивов, стратегий и действий позволяет трейдерам адаптироваться и реагировать соответственно.

Основное предположение: Метод исходит из предположения, что крупные игроки всегда действуют с определенной целью и их действия могут быть интерпретированы через анализ рыночных графиков и данных.

В заключении, это не просто набор технических индикаторов или графических конструкций. Это философия, подход к пониманию рынка с точки зрения его самых могущественных участников. Тем, кто осваивает этот метод, открывается новое измерение понимания рынка, что может стать решающим фактором в их торговой карьере.

Три закона Вайкоффа

Разработанный Ричардом Вайкоффом в начале 20-го века, этот подход является краеугольным камнем технического анализа. В основе этого метода лежат три ключевых закона, которые помогают инвесторам и трейдерам понимать действия крупных участников рынка. Рассмотрим эти три закона более подробно:

Закон Предложения и Спроса

Этот закон — сердце всего финансового рынка. Он основан на элементарной экономической концепции: когда спрос превышает предложение, цены растут, а когда предложение превышает спрос — цены падают. На фондовом рынке это проявляется в активности крупных игроков — когда они активно покупают (высокий спрос), цены акций идут вверх. Когда они продают (высокое предложение), цены идут вниз.

Понимание этого закона позволяет трейдерам определить, в какую сторону будет двигаться тренд. Анализ объемов торгов может помочь в этом: рост объема при росте цены указывает на преобладание спроса, в то время как рост объема при падении цены говорит о преобладании предложения.

Закон Причины и Следствия

Этот закон утверждает, что для каждого значительного движения на рынке (следствие) существует определенная причина. Наиболее частыми причинами являются фазы накопления или распределения. В период накопления крупные игроки активно покупают активы, формируя основу для будущего восходящего тренда. В период распределения эти игроки начинают продавать свои активы, что приводит к началу нисходящего тренда.

Важно понимать, что эти фазы могут длиться достаточно долго, и рынок не будет двигаться вверх или вниз, пока не завершится одна из этих фаз.

Закон Усилия и Результата

Этот закон подразумевает, что изменения в объемах торгов должны совпадать с изменениями в ценах. Например, если цены активов растут на высоких объемах, это говорит о том, что усилие (высокий объем) соответствует результату (рост цен). Однако, если цены растут или падают на низких объемах, это может указывать на несоответствие усилия и результата, что является предвестником возможного изменения тренда.

В заключение, три закона Вайкоффа представляют собой мощный инструмент для понимания динамики рынка. Они предлагают трейдерам и инвесторам конкретную структуру для интерпретации действий крупных рыночных игроков, что может стать катализатором для принятия обоснованных и осознанных решений на рынке.

Схемы торговли по методу Вайкоффа

Такой способ предоставляет не только теоретическое понимание рыночной динамики, но и конкретные схемы для определения оптимальных точек входа и выхода. Эти схемы основаны на глубоком анализе фаз рыночного цикла и действий крупных игроков. Рассмотрим ключевые схемы:

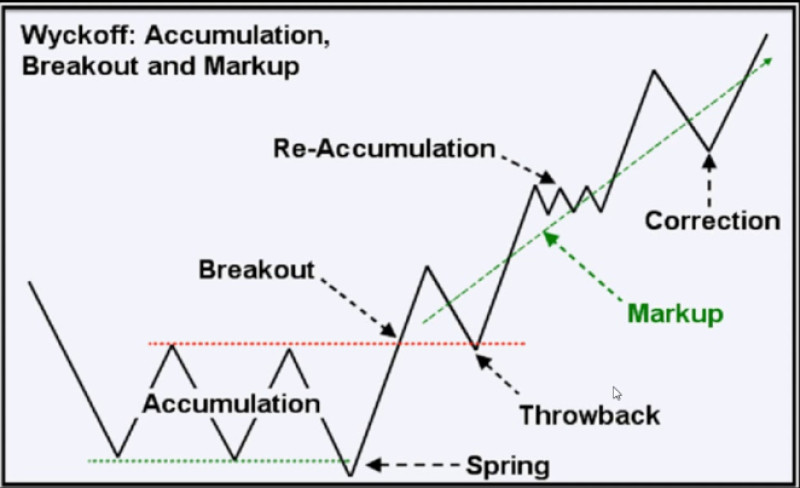

• Накопление

Пробой ящика: Этот сценарий происходит, когда цена выходит из долгосрочного диапазона (ящика), в котором она находилась в течение длительного времени. Пробой верхней границы ящика на высоком объеме может сигнализировать о начале восходящего тренда.

Тестирование поддержки: После того как было установлено нижнее давление, цена может вернуться к этой зоне для тестирования. Если на низком объеме не происходит пробоя, это может быть хорошей точкой для покупки.

• Рост

Обратное движение: После существенного роста цены могут испытать коррекцию. Если эта коррекция происходит на низком объеме, это может указывать на временное отступление, а не на конец тренда.

Пробой сопротивления: Если цена на высоком объеме преодолевает зону сопротивления, это может служить сигналом для покупки или усиления позиции.

• Распределение

Создание вершины: После длительного периода роста цены могут начать формировать вершину. Если этот процесс сопровождается увеличением объема продаж, это может сигнализировать о начале фазы распределения.

Пробой поддержки: Пробой вниз уровня поддержки на высоком объеме продаж может указывать на начало нисходящего тренда.

• Спад

Откат к сопротивлению: После снижения цена может испытать откат к предыдущему уровню поддержки, который теперь становится сопротивлением. Если откат происходит на низком объеме и не преодолевает этот уровень, это может быть хорошей точкой для продажи или короткой позиции.

Основной принцип торговли по методу Вайкоффа заключается в том, чтобы подстроиться под действия крупных игроков, а не идти против них. Понимание и правильное применение этих схем помогает трейдерам максимизировать свои прибыли и минимизировать риски.

Для успешного использования этих схем требуется практика и непрерывное обучение. Также важно сочетать схемы Вайкоффа с другими инструментами технического анализа и учитывать фундаментальные факторы, чтобы получить полную картину рыночной динамики.

Применение метода Вайкоффа

Данный способ, хотя и был разработан в начале 20 века, остается актуальным инструментом технического анализа и в наши дни. Разработанный с учетом понимания действий крупных участников рынка, он предлагает трейдерам и инвесторам уникальный взгляд на динамику рыночных цен. Применение метода включает в себя несколько ключевых аспектов:

Анализ объема: Один из главных элементов метода Вайкоффа — это объем торгов. Путем анализа соотношения объема и движения цен трейдеры могут определить, когда крупные игроки входят или выходят из рынка.

Определение фаз рынка: Метод делит рыночные циклы на четыре основные фазы — накопление, рост, распределение и спад. Определяя, в какой фазе находится рынок, трейдеры могут прогнозировать следующее вероятное направление тренда.

Поиск шедевров: Вайкофф рекомендовал искать акции, которые проходят через фазу накопления и готовы к росту. Такие акции часто отстают от рынка в целом, но имеют высокий потенциал роста.

Использование схем: Разные схемы торговли Вайкоффа, такие как пробой ящика или тестирование поддержки, могут использоваться для определения оптимальных точек входа и выхода.

Комбинирование с другими методами: Хотя этот способ является мощным инструментом сам по себе, его эффективность усиливается при сочетании с другими методами технического и фундаментального анализа.

Применение на различных временных рамках: Инструмент может быть использован как на долгосрочных графиках, так и на краткосрочных. Это делает его гибким инструментом для трейдеров различных стилей.

Обучение и практика: Для успешного применения метода необходимо не только изучить его основы, но и регулярно практиковаться. Анализ прошлых рыночных движений с использованием метода Вайкоффа может помочь трейдерам улучшить свои навыки прогнозирования.

В заключение, применение метода Вайкоффа требует не только знания его основ, но и способности к критическому мышлению и анализу. Правильное использование этого метода может дать трейдерам и инвесторам значительное преимущество на рынке, помогая им лучше понимать действия крупных участников и адаптировать свои стратегии соответственно.

Точность стратегии

Данный подход, безусловно, имеет свою уникальную структуру и принципы, предоставляя инвесторам и трейдерам инструмент для понимания движений рынка. Однако, как и любая другая стратегия или методика, его эффективность не гарантирована. Рассмотрим, насколько точной является стратегия Вайкоффа и какие факторы влияют на эту точность.

Основа на реальных данных: Метод Вайкоффа базируется на реальных данных рынка, таких как цены и объемы торгов. Это делает его применимым и актуальным для анализа любого финансового рынка.

Зависимость от качества интерпретации: Точность стратегии во многом зависит от способности трейдера правильно интерпретировать данные. Определение фаз рыночного цикла или анализ объемов требует определенного опыта и понимания.

Внешние факторы: Фундаментальные новости или глобальные события могут внезапно изменить направление рынка, делая прогнозы на основе метода Вайкоффа менее точными. Это подчеркивает важность сочетания технического анализа с фундаментальным.

Неустойчивость крупных участников: Подход основан на идее отслеживания действий крупных игроков. Однако стратегии этих участников могут меняться, и они могут действовать не всегда рационально или предсказуемо.

Адаптация к изменениям рынка: Как и многие другие методы, стратегия Вайкоффа требует постоянной адаптации к меняющимся рыночным условиям. То, что работало в прошлом, может не давать результатов в настоящем.

Субъективность в принятии решений: Несмотря на структурированный подход к анализу, многие элементы метода Вайкоффа подразумевают субъективную интерпретацию, что может влиять на конечное решение трейдера.

Сочетание с другими стратегиями: Для увеличения точности многие трейдеры сочетают такой подход с другими стратегиями или индикаторами, чтобы получить более полное представление о рынке.

В заключение, это мощный инструмент для анализа рынка, но его точность во многом зависит от навыков, опыта и умения трейдера адаптироваться к меняющимся условиям. Как и любая другая стратегия, он не является священным граалем и должен использоваться с осторожностью, учетом рисков и постоянным обучением.

Композитный человек

Понимание концепции Композитного человека (или Composite Operator) является фундаментальным для метода Вайкоффа. Этот термин относится к совокупности действий всех крупных инвесторов и трейдеров на рынке. Рассмотрим эту концепцию подробнее.

Что такое Композитный человек?: Ричард Вайкофф создал образ Композитного человека для олицетворения совокупного действия всех крупнейших игроков рынка. Он представляет из себя абстрактную личность, которая, благодаря своим объемам капитала, может воздействовать на рыночные движения.

Зачем он нужен?: Этот концепт был введен для упрощения процесса понимания рыночных движений. Вместо анализа действий каждого крупного игрока по отдельности, трейдеры могут сосредоточиться на определении действий этого среднего или композитного участника.

Действия Композитного человека: В рамках метода Вайкоффа, действия Композитного человека часто ассоциируются с основными этапами рыночного цикла: накоплением, ростом, распределением и спадом. Понимание того, в какой фазе Композитный человек совершает свои операции, может помочь в прогнозировании последующих движений рынка.

Анализ через объемы: Одним из основных способов увидеть действия Композитного человека является анализ объемов торгов. Крупные операции на рынке часто сопровождаются значительными объемами, что может служить индикатором активности крупных игроков.

Применение в стратегии: Успешные трейдеры и инвесторы, использующие данный метод, часто стараются плавать по течению вместе с Композитным человеком, то есть следовать за его действиями, чтобы извлечь из этого выгоду.

Понимание мотивов: Хотя Композитный человек является абстрактной концепцией, понимание потенциальных мотивов его действий может дать преимущество. Если рынок, например, находится в фазе накопления, можно предположить, что Композитный человек аккумулирует активы перед предстоящим ростом.

Подход на практике: Применение концепции Композитного человека на практике требует умения читать рыночные сигналы и правильно интерпретировать динамику цен и объемов.

В заключение, понятие Композитного человека является центральным в методе Вайкоффа. Оно позволяет трейдерам и инвесторам упростить процесс принятия решений, сосредоточив внимание на действиях крупнейших участников рынка и пытаясь извлечь из этого максимальную выгоду.

Преимущества и недостатки использования метода Вайкоффа

Это уникальный инструмент для анализа рынка, основанный на понимании действий крупных участников и стадий рыночного цикла. Как и любая торговая стратегия или метод анализа, у него есть свои достоинства и недостатки. Рассмотрим их подробнее.

Преимущества:

Глубокий анализ рынка: Метод Вайкоффа предоставляет трейдерам инструменты для понимания основных сил, движущих рынком. Это позволяет прогнозировать будущие движения цен на основе текущего поведения рынка.

Сочетание цены и объема: В отличие от многих других технических стратегий, данный метод сочетает в себе анализ цены и объема торгов, что увеличивает его эффективность.

Универсальность: Метод может быть применен на различных рынках (акции, товары, криптовалюты) и на различных временных периодах.

Снижение риска: Понимание фаз рыночного цикла и действий Композитного человека позволяет трейдерам избегать покупок в фазе распределения или продаж в фазе накопления, что снижает потенциальные убытки.

Обучение: Изучение метода Вайкоффа развивает аналитические навыки и учит трейдера читать рынок под защитой крупных игроков.

Недостатки:

Сложность: Для новичков метод может показаться сложным. Требуется временные затраты на изучение и понимание его принципов.

Субъективность: Многие элементы метода Вайкоффа требуют субъективной интерпретации, что может привести к ошибкам в прогнозировании.

Зависимость от крупных игроков: Поскольку метод фокусируется на действиях крупных участников рынка, он может не учитывать внезапные изменения, вызванные внешними факторами или действиями мелких трейдеров.

Нуждается в сочетании: Для улучшения точности прогнозов трейдерам часто приходится сочетать этот способ с другими индикаторами или техниками.

Реактивность: Данный путь основан на реагировании на прошлые действия рынка, а не на предсказании будущих движений. Это может привести к опозданию на некоторые рыночные движения.

В заключение, это мощный инструмент для тех, кто стремится понять и прогнозировать движения рынка. Однако, как и любой инструмент, он требует глубокого понимания и правильного применения. Несмотря на свои недостатки, для многих трейдеров преимущества метода делают его неотъемлемой частью их торговой стратегии.

Вывод

Вышеуказанный подход, безусловно, является одним из наиболее фундаментальных и глубоких подходов к анализу рыночных движений. Основываясь на понимании действий крупных рыночных игроков и последовательных этапах рыночного цикла, этот метод дает трейдерам уникальную возможность читать рынок и прогнозировать его поведение.

Основное преимущество метода заключается в его способности выявлять потенциальные рыночные повороты и определенные фазы рыночного цикла. Этот анализ, сочетающий в себе динамику цен и объемов торгов, позволяет инвесторам и трейдерам оптимизировать свои торговые решения, опираясь на глубокое понимание рыночных механизмов.

Однако, как и любой другой метод анализа, метод Вайкоффа не лишен недостатков. Его относительная сложность может оказаться непреодолимым барьером для новичков. Требование субъективного анализа может также привести к ошибкам в интерпретации, особенно без должного опыта и понимания.

Тем не менее, для тех, кто готов потратить время и усилия на изучение этого метода, возможные выгоды могут оказаться колоссальными. Многие успешные трейдеры используют принципы Вайкоффа как основу своих торговых стратегий, подтверждая их эффективность на практике.

Ключевым моментом в применении метода Вайкоффа является необходимость комбинирования его с другими инструментами и методами анализа для достижения максимальной эффективности. Он лучше всего работает в синергии с другими подходами, позволяя трейдерам создать многогранную, гибкую и адаптивную торговую систему.

Также стоит учитывать, что в условиях постоянно меняющегося рынка этот инструмент, как и любой другой метод, не может гарантировать 100% успеха. Однако его принципы, основанные на наблюдениях за рынком в течение многих десятилетий, предлагают стабильный и проверенный временем подход к торговле.

В завершение, это мощное сочетание технического и психологического анализа рынка. Для тех, кто стремится к глубокому пониманию рыночных механизмов и разработке эффективной торговой стратегии, он может стать неоценимым инструментом в арсенале трейдера.

Назад к статьям

Назад к статьям