Евро продолжает испытывать серьезные проблемы с ростом даже на фоне слабого доллара, к которому инвесторы не проявляют особого интереса с середины прошлой недели. По всей видимости, спрос на рисковые активы вернется только в случае более решительных действий со стороны Европейского центрального банка, о которых пока не приходится даже мечтать. Регулятор уверен, что краткосрочный рост инфляции в еврозоне был в значительной степени обусловлен временными факторами, которые исчезнут в среднесрочной перспективе и не потребуют ужесточения политики.

Согласно опубликованному на прошлой неделе протоколу сентябрьского заседания Европейского центрального банка, все его члены согласились с тем, что адаптивная денежно-кредитная политика по-прежнему необходима для компенсации негативного воздействия пандемии на инфляцию и повторной привязки инфляционных ожиданий к новому целевому показателю. Он, напомню, теперь находится ровно на отметке в 2 процента. Кроме того, в протоколе было отмечено, что риски для экономических перспектив стран еврозоны остались в целом сбалансированными. В совете не исключили, что экономические перспективы могут ухудшиться, если пандемия коронавируса усугубится осенью этого года, что может сдержать дальнейшее восстановление экономики. Проблемы будут и дальше наблюдаться из-за нехватки предложения, которое может оказаться более устойчивым на фоне сбоев в цепочках поставок, наблюдаемых в сентябре этого года. На сентябрьском заседании Центральный банк немного замедлил темп своей программы экстренной покупки активов, но оставил ее без изменений, как и процентные ставки.

Следует отметить, что в настоящее время Европейский центральный банк изучает новую программу покупки облигаций, чтобы предотвратить любые рыночные потрясения, когда в следующем году будет прекращена действующая программа PEPP. Об этом неоднократно говорила и президент ЕЦБ Кристин Лагард в ходе заседаний по денежно-кредитной политике. Новый план должен заменить существующий антикризисный инструмент и дополнить старую бессрочную программу количественного смягчения, которая составляет 20 миллиардов евро ежемесячных покупок. Факт закрытого обсуждения новой программы уже ясно говорит о том, что ставить на активные жесткие меры в отношении процентных ставок в Европейском центральном банке не будут – это является серьезным ударом для покупателей рисковых активов, которые рассчитывали на более серьезный рост евро в среднесрочной перспективе. Это же и показывает нам график EURUSD, на котором просматривается медвежий нисходящий тренд по евро с конца августа этого года.

Однако никаких решений по поводу новой программы принято еще официально не было, и подпортить планы Европейскому центральному банку может сильная инфляция, которая сейчас разгоняется еще больше за счет удорожания энергоносителей ввиду их высокого дефицита.

Некоторые эксперты обратили внимание на спред между итальянскими и немецкими облигациями, который по-прежнему намного ниже времен финансового стресса. Это является положительным моментом, так как если запланированное завершение в марте следующего года так называемой программы чрезвычайных покупок облигаций стоимостью 1,85 триллиона евро вызовет рыночную распродажу облигаций стран с крупной задолженностью, таких как Италия и Испания, текущий низкий спред будет своеобразной страховкой. Разница в доходности между эталонными итальянскими и немецкими долгами (тщательно отслеживаемым показателем риска для региона) в настоящее время составляет около 107 базисных пунктов, что является тестом верхней границы многомесячного диапазона. Тот факт, что президент ЕЦБ Кристин Лагард и ее коллеги отложили до декабря обновление курса денежно-кредитного стимулирования в следующем году, пока позволяет удерживать разницу в доходности на таком низком уровне.

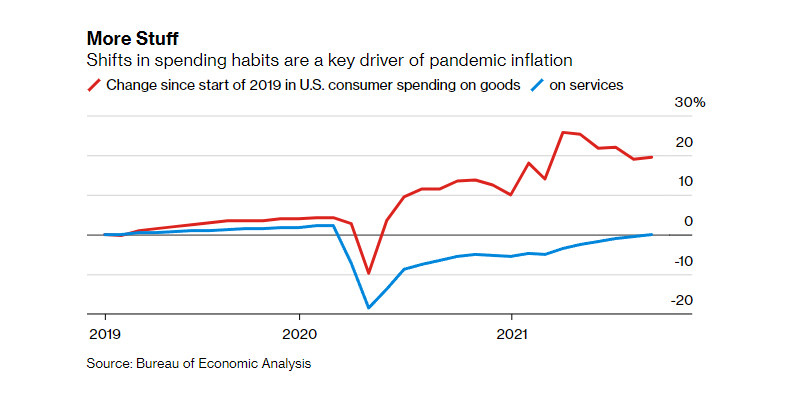

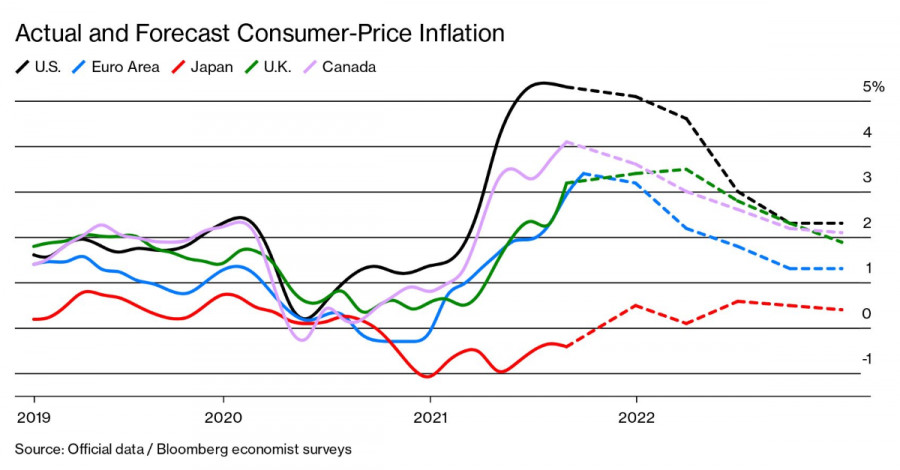

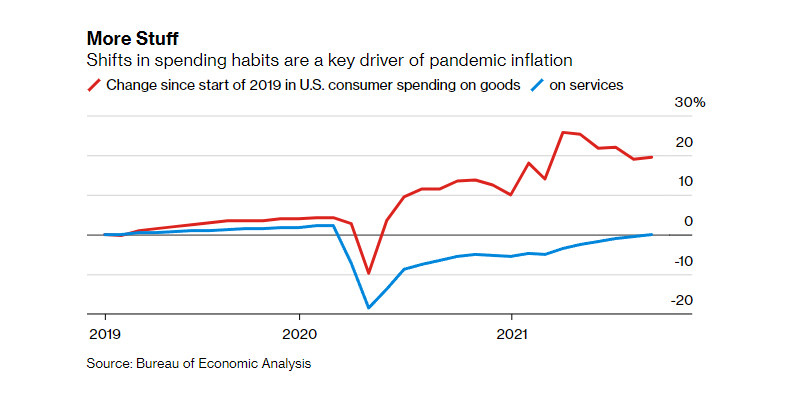

Возвращаясь к теме инфляции, нужно отметить, что ее временный характер не означает, что она исчезнет в ближайшее время. В последнее время политики и инвесторы все больше закладываются на серьезное инфляционное давление, с которым Центральным банкам придерется активно бороться. Только в последние две недели природный газ подорожал на 25%, а нефть превысила 80 долларов за баррель впервые с 2014 года. Цены на удобрения также достигли рекордного уровня, что, скорей всего, приведет к дальнейшему росту цен на продукты питания. Центральные банки внезапно стали немного больше беспокоиться об инфляции, рассказывая о том, как они планируют менять свою денежно-кредитной политику в ближайшем будущем. Однако далеко не ясно, как более жесткая денежно-кредитная политика может исправить нарушенные цепочки поставок или облегчить дефицит энергоносителей. Поскольку восстановление экономики тоже замедляется, а многие экономисты вспомнили такой термин, как стагфляция, нас ждет достаточно тяжелое завершение года. Тут не хватает только очередной глобальной вспышки пандемии коронавируса с каким-то новые штаммом.

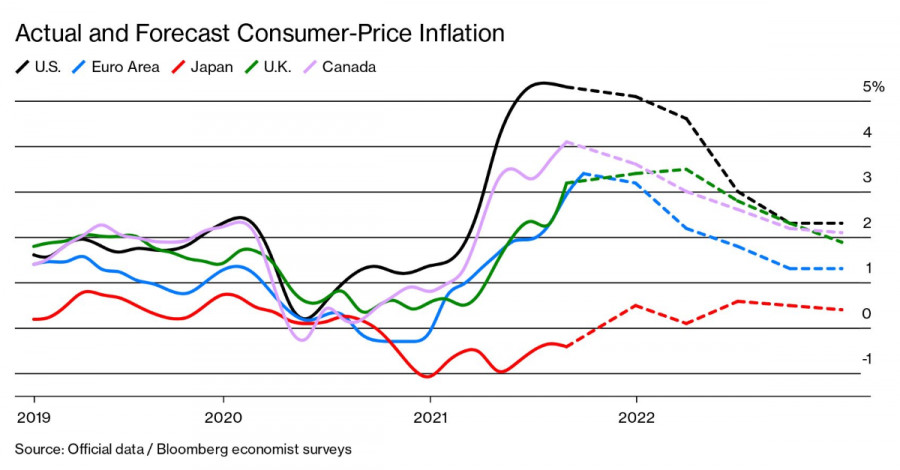

По последнему прогнозу Международного валютного фонда, годовая инфляция в странах с развитой экономикой достигнет пика в среднем на уровне 3,6% в последние месяцы этого года, а затем в первой половине 2022 года вернется к 2%, в соответствии с целевыми показателями Центрального банка. На развивающихся рынках будет наблюдаться более быстрый рост, в среднем до 6,8%, а затем снижение до 4%.

Теперь давайте поговорим о вчерашней фундаментальной статистике.

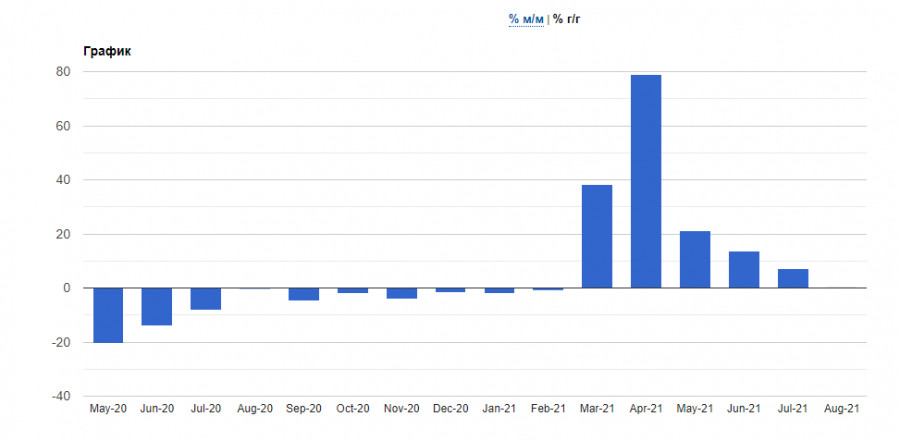

Что касается фундаментальных данных, которые были вчера опубликованы по европейской экономике, стоит отметить промышленное производство Италии, которое снизилось в августе чуть меньше, чем прогнозировали экономисты. В отчете статистического бюро Istat сказано, что промышленное производство в августе снизилось на 0,2 процента по сравнению с июлем, когда был зафиксирован рост на 1 процент. Это было первое падение за три месяца. Среди компонентов только объем производства капитальных товаров в августе показал месячный рост на 0,8 процента. Производство энергии упало на 2,1 процента, а производство потребительских товаров на 2 процента. В годовом исчислении объем промышленного производства в августе не изменился после роста на 7,2 процента в июле.

Что касается технической картины пары EURUSD.

Очень многое теперь будет зависеть от того, в какую сторону произойдет выход из бокового канала. Прорыв его верхней границы 1.1585 приведет к активным покупкам торгового инструмента с последующим ростом в район максимумов 1.1610 и 1.1660. Если давление на евро вернется, а пока все указывает именно на это, то прорыв 1.1545 приведет к молниеносному сносу ряда стоп-приказов покупателей и к очередному обвалу рисковых активов в район основания 15-й фигуры, а затем и к минимумам 1.1460 и 1.1420.

GBPUSD

Британский фунт вчера на европейской сессии вырос против основных валют, поскольку ястребиные комментарии официальных лиц Банка Англии усилили надежды на то, что Центральный банк, вероятно, повысит ставки раньше, чем ожидалось ранее. Политик Банка Англии Майкл Сондерс заявил в своем интервью, что инфляционный всплеск «может стать более устойчивым, если не будет внесено никаких изменений в денежно-кредитую политику». «Я думаю, что это уместно, так как рынки перешли к высокому ценообразованию значительно раньше, чем ожидалось», – сказал Сондерс. Замечания Сондерса последовали после предупреждения губернатора Эндрю Бейли о том, что инфляция, превышающая цель Банка Англии в 2 процента, нанесет ущерб экономике. Эти заявления были отмечены в опубликованном на прошлой неделе протоколе заседания по денежно-кредитной политике. Все это указывает на хорошие среднесрочные перспективы британского фунта, поэтому оптимальным сценарием будут его покупки при любых значимых коррекциях.

Что касается технической картины пары GBPUSD.

В настоящее время быкам требуется возврат выше сопротивления 1.3610. Только выход за пределы этого промежуточного уровня усилит спрос на рисковые активы, что приведет к восходящей коррекции в район месячного максимума 1.3670, прорыв которого откроет прямую дорогу к 1.3730 и 1.3780. Говорить об усилении давления на фунт можно сразу после прорыва поддержки 1.3570, что быстро столкнет торговый инструмент в район минимумов: 1.3530 и 1.3490.