El EUR/USD cayó más de 200 pips el miércoles después de varios días de ganancias. Pasó de 1,0761 (máximo de cuatro semanas) a 1,0517 (mínimo de dos meses) en solo unas pocas horas. Esta dinámica de precios se debe al fortalecimiento general del dólar: el índice del dólar estadounidense está recuperando activamente las posiciones perdidas, lo que refleja el aumento de la demanda de la moneda estadounidense.

Surge una pregunta lógica: ¿por qué el mercado ha cambiado tan abruptamente de humor? ¿Y podemos hablar de un "retorno triunfal" del dólar, o estamos ante una corrección?

Baja la inflación, sube el dólar

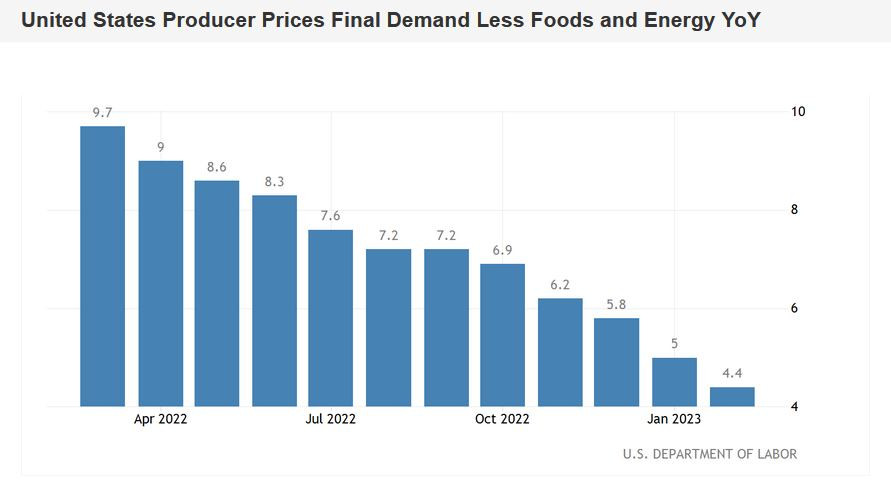

Es de destacar que el dólar se fortaleció el miércoles en medio de la publicación de datos sobre el índice de precios al productor de EE. UU. El informe de inflación más importante inesperadamente resultó estar en "rojo", incluso a pesar de pronósticos muy débiles. El IPP anual de EE. UU. cayó al 4,6 % en febrero, con una disminución prevista al 5,4 %. El indicador ha estado disminuyendo constantemente durante 8 meses consecutivos. Si se excluyen los componentes alimentarios y energéticos, a menudo volátiles, el IPP subyacente también registró algunas caídas: los aumentos anuales de precios cayeron al 4,4 %, con una previsión del 5,2 %. Este indicador viene descendiendo desde abril de 2022.

Los datos sobre el volumen de ventas minoristas en Estados Unidos también estaban en números rojos. Excluyendo los automóviles, el indicador resultó estar en el área negativa, cayendo a -0,1 %. El volumen total disminuyó más significativamente (-0,4 %).

Otro indicador macroeconómico también decepcionó: el Empire State Manufacturing Index, que mide el nivel de las condiciones comerciales generales en el estado de Nueva York. Se derrumbó a -24 puntos, con una caída prevista a -7,9.

En otras palabras, los informes publicados el miércoles claramente no estaban del lado del dólar. Sin embargo, la moneda estadounidense fortaleció sus posiciones en casi todos los pares del "grupo principal" (excepto USD/JPY). Contra el euro, el dólar se marcó en 1,0517 (el mínimo desde el 6 de enero).

Una reacción tan inusual, a primera vista, del dólar se debe a varios factores fundamentales.

SVB y la Reserva Federal

Tras el colapso del banco Silicon Valley, y la posterior quiebra de Signature Bank y Silvergate Capital Corp, surgieron rumores en el mercado de que la Reserva Federal podría negarse a subir las tasas de interés en la reunión de marzo (cuyos resultados se anunciarán el 22 de marzo). Además, algunos expertos expresaron suposiciones cautelosas sobre un posible paso atrás en el contexto de un recorte de tasas.

Pero hoy la situación ha cambiado, principalmente en el contexto de percepción e interpretación de los hechos que tienen lugar. Por un lado, los inversores continúan vendiendo acciones bancarias y las agencias de calificación Fitch y Moody's han empeorado sus pronósticos para el sistema bancario estadounidense. Por otro lado, ha cristalizado en el mercado cambiario la opinión de que la Fed no se detendrá en subir la tasa, en primer lugar, para no provocar una nueva ola de pánico. Por supuesto, puede olvidarse del escenario de 50 puntos: si la Fed avanza, solo será un aumento de un cuarto de punto.

Un dato interesante: a pesar del "período de apagón del FOMC" (un período de 10 días antes de la reunión), un miembro de la Junta de Gobernadores de la Fed, Michelle Bowman, todavía comentó sobre la situación actual. No dijo nada sobre la política monetaria y las perspectivas económicas, pero al mismo tiempo señaló que el sistema bancario tiene un capital y una liquidez sólidos, se mantiene estable y tiene una base sólida. Así, Bowman dejó en claro que la Fed seguirá enfocándose en las tareas actuales, principalmente en combatir la alta inflación.

Cabe señalar que a pesar de la desaceleración del crecimiento, los principales indicadores de inflación continúan en valores inaceptablemente altos. Tenemos datos sobre el Índice de Precios al Consumidor y el IPP, mientras que el Índice de Precios de Gastos de Consumo Personal se publicará recién el último día de marzo, es decir, después de la reunión de la Fed. Las señales indirectas sugieren que este indicador de inflación (clave para la Fed) puede volver a subir: en febrero, el costo de los boletos aéreos, los costos de los seguros de automóviles aumentaron, los precios de los automóviles nuevos aumentaron. El alquiler de la vivienda también ha subido (tras 5 meses de descenso).

En general, muchos factores apuntan a que la Fed aumentará la tasa en 25 puntos este mes, manteniendo así el ritmo anterior.

Credit Suisse y el BCE

Después de que disminuyeran las emociones iniciales sobre la "caída bancaria" en los Estados Unidos, el mercado comenzó a centrarse en el sector bancario europeo. Y, por desgracia, no sin razón. Acabamos de enterarnos de que las acciones de Credit Suisse (el segundo banco más grande de Suiza) cayeron casi un 30 %. El operador de la bolsa de valores ha detenido varias veces la negociación de acciones a medida que el volumen se ha disparado y las acciones se han desplomado. Los inversores reaccionaron con hostilidad al informe del banco, en el que reconocía la salida de fondos y "importantes deficiencias" en el control de la información financiera. Además, los inversionistas reaccionaron negativamente a la declaración del mayor accionista de Credit Suisse (Banco Nacional de Arabia Saudita), que descartó la posibilidad de brindar asistencia adicional al banco.

En medio de tal flujo de información, las acciones de los bancos europeos comenzaron a declinar y el dólar fortaleció su posición debido a un mayor sentimiento anti-riesgo.

Además, no olvide que todo esto sucedió antes de la reunión de marzo del Banco Central Europeo. Incluso antes de la situación con el banco suizo, se habló de que el BCE podría aumentar las tasas en solo 25 puntos o incluso tomar un descanso. Esta previsión fue publicada, en particular, por Deutsche Bank. La caída de las acciones de Credit Suisse solo agregó leña al fuego, aumentando la presión sobre la moneda única.

Conclusiones

El contexto fundamental actual promueve el desarrollo de una tendencia bajista para el par EUR/USD. En la situación actual, Credit Suisse puede convertirse en un "cisne negro" para los alcistas si el BCE no se arriesga a subir las tasas de interés. El enfoque del mercado ha pasado de los problemas de los bancos estadounidenses a los problemas de los bancos europeos. En este caso, el dólar actúa como beneficiario, utilizando el estatus de activo protector.

Desde un punto de vista técnico, el par se encuentra por debajo de todas las líneas del indicador Ichimoku y entre las líneas media e inferior del indicador BB en el gráfico 1D. El par está cerca del nivel de soporte de 1,0510 (línea inferior BB), y si el EUR/USD supera este nivel, los bajistas tendrán la oportunidad de alcanzar la cuarta cifra. Es mejor considerar posiciones cortas después de que los bajistas vendan desde este nivel. En este caso, la próxima barrera de precios será 1,0485 (el mínimo de 2023).