El dólar subió el martes después de que la Fed hiciera unas advertencias sobre activos de riesgo. Además, el aumento de los precios al productor de EE. UU. le recordó a los operadores la amenaza que estos representan para la economía, lo que estimuló una mayor demanda de la moneda estadounidense.

"Los precios de los activos siguen siendo vulnerables a caídas significativas si el sentimiento de riesgo de los inversores se deteriora, el progreso en la contención del virus decepciona o la recuperación económica se estanca", dijo la Fed en su último informe de estabilidad financiera. Agregó que la amenaza del sector inmobiliario comercial chino podría extenderse a Estados Unidos, como sucedió en 2008 durante la crisis hipotecaria.

Aunque la Fed está tratando de cargar la responsabilidad del sobrecalentamiento del mercado a todos menos a sí misma, los expertos culpan de la situación al propio banco central. Algunos argumentan que gran parte de ello se debió a las políticas implementadas para frenar los efectos negativos de la crisis del COVID-19.

En marzo de 2020, la Fed redujo las tasas de interés a casi cero y comenzó a comprar cantidades masivas de bonos del Tesoro y valores respaldados por hipotecas, lo que impulsó las acciones. Pero después de que el mercado de valores recuperara sus posiciones previas a la pandemia, el banco central mantuvo la política, lo que condujo a otra burbuja financiera.

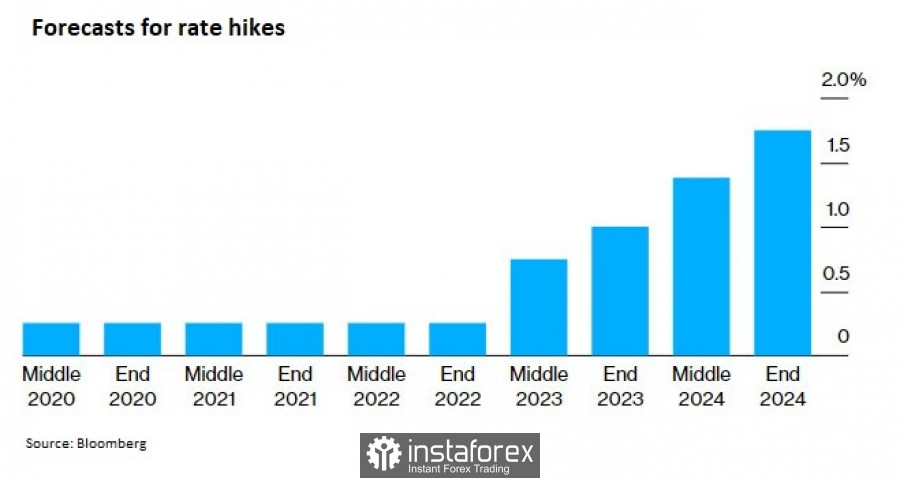

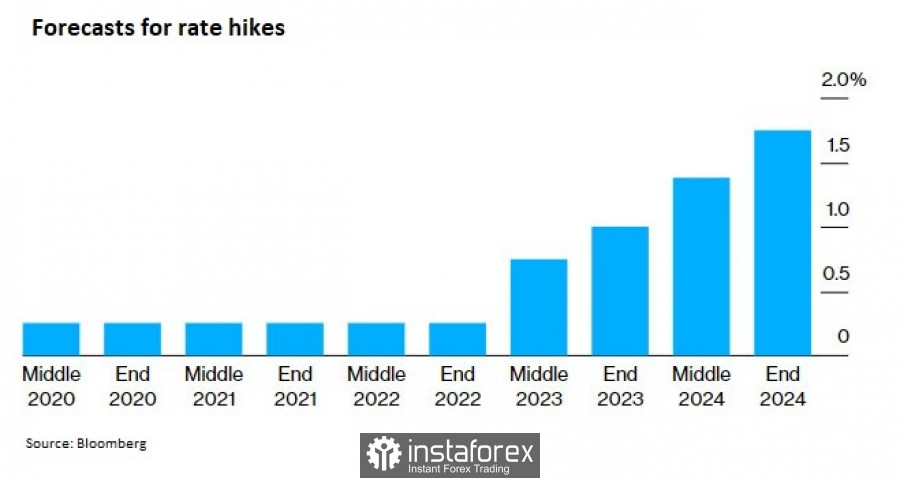

Luego, la semana pasada, finalmente decidió reducir las compras mensuales de bonos y anunció su finalización en junio del próximo año. Como tal, muchos creen que las tasas subirán a fines de 2022. Pero esto solo funcionará si la inflación se desacelera el próximo año. Muchos han proyectado que llevará bastante tiempo que la tasa de interés se acerque al 2,5%.

El informe de estabilidad de la Fed también destacó otros problemas, como la agitación inmobiliaria en China y la atención de sus reguladores a las empresas altamente apalancadas. "Las tensiones financieras en China podrían ejercer presión sobre los mercados financieros globales y causar más shocks económicos globales, que seguramente afectarán la economía de los Estados Unidos de América", dijo la Fed. También mencionó el mercado de la vivienda de EE. UU., y señaló los rápidos aumentos de precios observados desde mayo de este año. El banco central aseguró que todavía no hay ninguna amenaza porque hay pocas señales de una actividad de inversión inmobiliaria altamente apalancada o un deterioro de las normas de suscripción.

Por otro lado, Lael Brainard fue entrevistada recientemente en la Casa Blanca para el puesto de nueva jefe de la Fed. Esto muestra que el presidente de los Estados Unidos, Joe Biden, aún no ha decidido completamente quién dirigirá el banco central en los próximos cuatro años.

Powell y Brainard son las únicas personas que han anunciado públicamente su lucha por este puesto. El mandato actual de Powell en el cargo expira en febrero. A principios de este mes, Biden dijo que tomaría una decisión rápidamente.

Aunque sería mucho más fácil para los mercados si Powell se queda por otro mandato, deberían considerar la posibilidad de ver a un nuevo presidente en la Fed. Si esto sucede, lo más probable es que las acciones caigan, aunque no muy gravemente. Sin embargo, conducirá a otra liquidación del mercado.

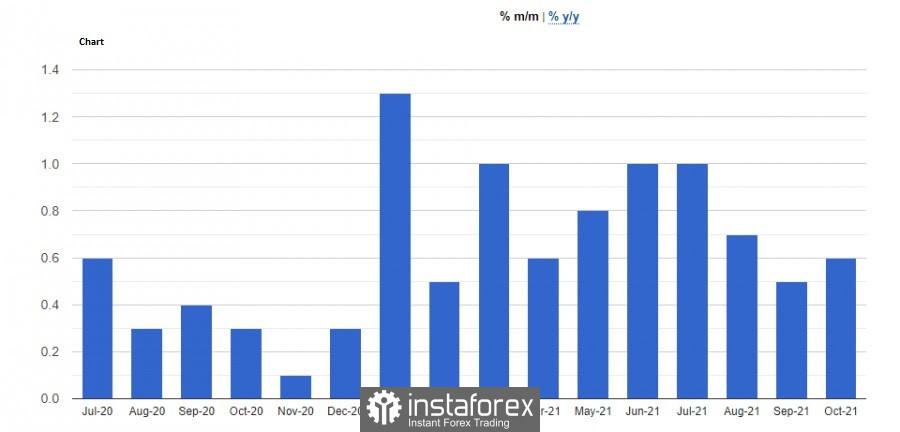

En lo que respecta a las estadísticas estadounidenses, los precios al productor aumentaron en octubre, principalmente debido al fuerte aumento de los precios de la gasolina y los automóviles. Esto sugiere que la alta inflación podría persistir durante algún tiempo, ante los problemas de la cadena de suministro provocados por la pandemia. Según el Departamento de Trabajo de EE. UU., el índice subió un 0,6% intermensual en octubre y un 8,6% interanual.

Muchos creen que hasta que el mercado laboral no se recupere por completo, será absolutamente inútil esperar acciones más agresivas del banco central. Lo más probable es que la Fed permita la opción de una permanencia más prolongada de la presión sobre los precios fuera del objetivo del 2,0%, lo que perjudicará la recuperación del mercado laboral.

Mirando más de cerca el índice, más del 60% del aumento en el IPP se relacionó con precios más altos de los bienes. No solo subieron de precio el diésel, el gas y el combustible para aviones, sino también las resinas plásticas. Los precios de los servicios también aumentaron, aunque moderadamente. El mayor salto se registró en el comercio minorista de automóviles y repuestos.

Mientras tanto, los precios al por mayor de los alimentos cayeron un 0,1% y el costo de la carne de vacuno bajó un 10,3%.

El IPP básico, que excluye las categorías de productos volátiles, subió un 0,4% intermensual y un 6,8% interanual.

Hablando del EUR/USD, la consolidación fallida por encima de 1,3600 llevó a una caída instantánea a 1,1570, por lo que la lucha se desarrollará allí hoy. Una ruptura empujará al par a 1,1550 y 1,1510, mientras que una subida por encima de la base de la cifra 36 resultará en una subida a 1,1640 y 1,1680.